Laenumaksed ja intressikulu kasvavad. Kuidas end selle vastu kaitsta?

Intressimäärade tõus teeb küll hoiustajatele rõõmu, kuid tähendab teisalt laenuvõtjatele intressikulude ja kuumaksete kasvu. Vaatame lähemalt, mida laenuintresside kasv praktiliselt kaasa toob. Kas intressikulu suurenemist saab vältida? Kuidas hoida kuumaksed kontrolli all? Ning millisel juhul tasub hoopis kaaluda laenu varem tagasi maksmist?

Kuidas hoida kuumakset kasvamast?

Kuumakse suurenemist saab küll piirata, kuid see otsus tuleks põhjalikult läbi mõelda, sest laenulepingu muutmine mõjutab laenu kogukulu.

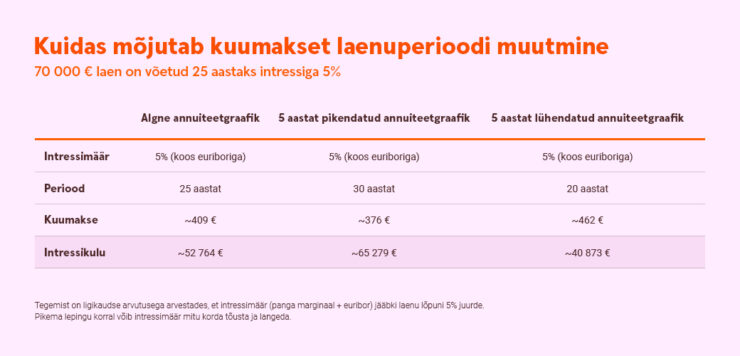

Üks võimalus kuumaksete suurust vähendada on laenuperioodi pikendada. Samas kasvab sellisel juhul kogu laenuperioodi intressikulu. Näiteks kui pikendada 25 aastaks võetud 70 000-eurone 5% intressimääraga laen 30 aasta peale, langeb kuumakse 409 eurolt 376-le, kuid intressikulu tõuseb 52 764 eurolt 65 279-le. Sellises näites on arvestatud, et intressimäär jääbki laenulepingu lõpuni 5% juurde, pika lepingu korral võib aga intressimäär vahepeal mitu korda tõusta ja langeda.

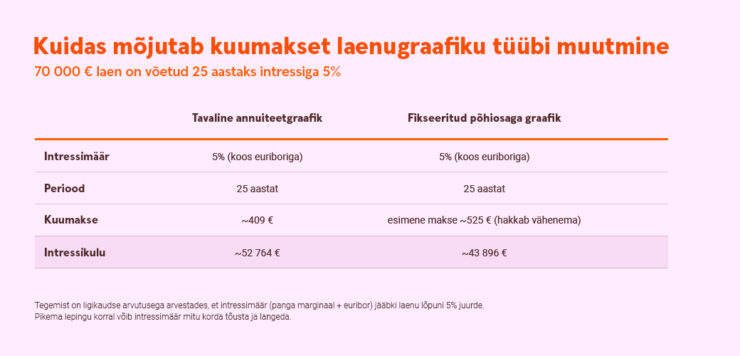

Teine võimalus on laenu kuumaksete suurus fikseerida, et eelarvet oleks lihtsam planeerida. Sellisel juhul laenu kuumaksed ei muutu, kuid laenu lõpptähtaeg muutub intresside tõustes pikemaks ja langedes taas lühemaks. Sellist laenugraafikut nimetatakse fikseeritud annuiteetgraafikuks.

Laenuperioodi pikendamine tähendab igal juhul suuremat intressikulu lepinguperioodi peale kokku. See tähendab ka vajadust riskid uuesti üle hinnata, seega tuleb arvestada, et muudatus võtab aega ja tuleks olla valmis lisaküsimuste tekkimiseks. Lisaks kaasnevad lepingu muutmisega tasud (enamiku muudatuste korral 190 eurot). Kuna kulutused laenule kokkuvõttes kasvavad, tuleks selliseid muutusi kasutada tõesti vaid äärmise vajaduse korral.

Raskemates ajutistes olukordades võib lahendus olla ajutine maksepuhkus. Selle kestel makstakse tagasi vaid laenu intresside osa, mitte põhiosa. Makseraskuste korral leiad internetipanga lehelt ka muid lahendusi.

Kuidas maksta võimalikult vähe intressi?

Intressikulu on võimalik vähendada laenu põhiosa tagasi makstes, kuid selleks on tarvis vaba raha. Kui kontol suurt raha pole, aga igakuine eelarve lubab, saab intressikulu vähendada laenu pikkust lühendades. Selle mõjul kasvavad aga kuumaksed ning seega tuleb otsust põhjalikult kaaluda. Laenuperioodi muutmise mõju intressikulule aitab kõige paremini arvutada kodulaenu kalkulaator.

Näiteks 70 000-eurose ja 25-aastase laenu intressikulu 5% intressi korral on 52 764 eurot ja kuumakse 409 eurot, intressikulu 20-aastaseks perioodiks oleks aga 40 873 eurot ja kuumakse 462 eurot. Näide on tehtud arvestusega, et praegusega sarnased intressimäärad kehtivad laenuperioodi lõpuni, tegelikkuses võib aga intressimäär edaspidi veel mitu korda muutuda.

Teine võimalus on laenulepingu graafiku tüüpi muuta. Enamik laenulepinguid on annuiteetgraafikuga: kuumaksed on võrdsed ning sisaldavad ajas muutuvas suhtes intressikulu ja põhiosa makset. Kuid võimalik on kasutada ka fikseeritud põhiosaga graafikut, mille puhul makstakse igal kuul tagasi võrdne osa põhiosast. Maksed on alguses suuremad, kuid vähenevad koosintressikulu vähenemisega. Sellise graafiku korral oleks näites toodud laenu intressikulu kokku veel väiksem: 15 aastaks võetuna oleks laenu esimene kuumakse 681 eurot ning intressikulu kokku 26 396 eurot.

Laenuperioodi ja laenugraafiku tüübi muutmise soovist saad teada anda netipangas oma lepingu juures „Muuda“ nuppu klõpsates. Tegu on lepingu muudatustega, seetõttu tuleks arvestada ooteajaga ning lepingu muutmise tasuga. Loe laenulepingu muutmise kohta rohkem internetipangast.

Millal on kasulik laenu enne tähtaega tagasi maksta?

Majanduslik loogika on lihtne. Kui arvad, et suudad oma investeeringutelt teenida rohkem, kui on laenu intressimäär, või eeldad, et su sissetulek kasvab kiiremini kui kehtiv intressimäär, siis ei tasu laenu tagasi maksta. Hindamise juures võta arvesse ka riske. Kui aga vaba raha seisab kontol selge otstarbeta, siis tasub tõesti laenu tagasimaksmist kaaluda.

Laenu saad internetipangas enne tähtaega ise tagastada. Kui teatad laenu tagastamisest vähemalt kolm kuud ette, on tagastamine tasuta, kuid maksad vahepealsel perioodil intresse. Juhul kui tahad laenu tagastada kohe, läheb see maksma ühe kuu intressi.

Kas euribor jääbki nüüd nii kõrgeks?

Sellele küsimusele ei tea keegi vastust. Intressimäärad on erakordselt madalad olnud alles viimasel 15 aastal, varem on need kogu aeg kõikunud.

Praegu tõstetakse intressimäärasid inflatsiooni ohjeldamiseks. Kui inflatsioon saadakse kontrolli alla, langevad ilmselt ka intressimäärad. Samas võib aga alati juhtuda mõni järgmine sündmus, mis viib majanduse hoopis teisele rajale. Seega on raske ennustada, kui kaua euribor püsib kõrgel, kas ja kuhu tasemele see langeb ning millal ja mis suunas edasi liikuma hakkab.

Mida võiks laenumaksete muutumise kohta veel teada?

- Enamik Swedbanki laenudest on seotud 6 kuu euriboriga ja laenude intressimäärad muutuvad samuti 6-kuulise sammuga. Vaata oma laenulepingust, millal täpselt Sinu laenu intressimäär muutub.

- Euribor muutub igapäevaselt ja kuumakse suurus selgub 6-kuulise intressimäära tsükli muutumise päeval. Uuenenud intressiga laenumakse rakendub kuu aja pärast järgnevale maksele.

- Laenumaksed lähevad laenuga seotud kontolt maha automaatselt, seega hoolitse selle eest, et kontol oleks piisavalt raha. Eriti oluline on see siis, kui kannad laenumakse jagu raha sellele kontole näiteks püsikorraldusega – intressimuutuste tõttu võiks püsikorralduse summat aeg-ajalt kohendada.

- Liisingu kuumakse kohta esitame e-arve ja selle tasumine käib üldjuhul e-arve püsikorraldusega. Vaata ka püsikorralduse limiit aeg-ajalt üle.

- Kui laenu maksekuupäev mingil põhjusel enam hästi ei sobi, saad seda internetipangas tasuta nihutada. Sellisel juhul väldid olukorda, et kogemata pole kohe õige summa õigel kontol. Ka paaripäevase hilinemise kohta jääb maha märge, mis võib tulevikus laenu võttes küsimusi tekitada.

Vaata praktilise küsimuste kohta ka euribori tõusust rääkivat blogiartiklit.