Большой обзор жилищных кредитов за 2022 год

2022 год станет особенным годом для владельцев жилищных кредитов. Многие получили новое жильё, но почти все они также получили более высокий Euribor.

Рынки кредитов на недвижимость и жильё были активны в течение первых трёх кварталов года. В последнем квартале рынок начал успокаиваться, что было вызвано опасениями относительно будущего, вызванными общим ростом цен и повышением процентных ставок в евро для сдерживания инфляции. По данным Банка Эстонии, за год до октября объём жилищных кредитов увеличился на 11,8%.

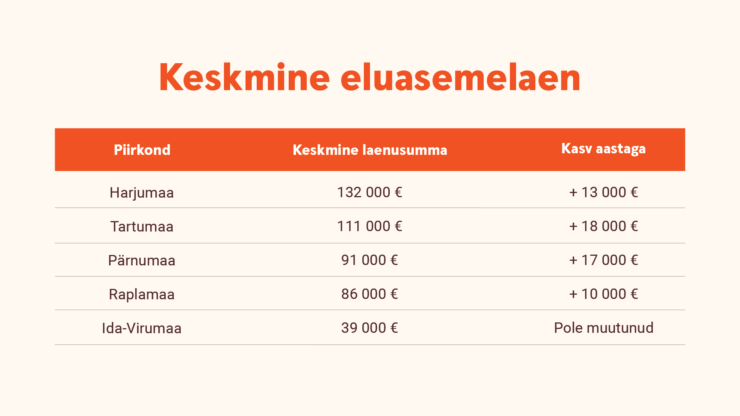

Средний размер жилищного кредита

Средняя сумма жилищного кредита увеличилась за год на 10 000 евро и составила 113 000 евро. Понятно, что если цены на недвижимость в разных регионах отличаются, то и суммы кредитов тоже. Самая дорогая недвижимость находится в Таллинне/Харьюмаа, где средняя сумма кредита составляет 132 000 евро (рост на 13 000 евро по сравнению с прошлым годом). Далее следуют Тартумаа со средней суммой кредита 111 000 евро (рост на 18 000 евро по сравнению с прошлым годом), Пярнумаа с 91 000 евро (рост на 17 000 евро) и Рапламаа с 86 000 евро (рост на 10 000 евро). Наименьшие суммы кредитов, в среднем 39 000 евро, берутся в Ида-Вирумаа, который также является регионом, где средняя сумма кредита не изменилась за год. При сравнении регионов разница между средней суммой кредита в самом большом регионе, Таллинн/Харьюмаа, и средней суммой кредита в самом маленьком регионе, Ида-Вирумаа, составляет 93 000 евро.

Без учёта региона средний размер кредита на новые объекты составляет 166 000 евро, в том числе 148 000 евро на квартиры и 188 000 евро на дома.

В среднем новый кредит берётся на 24,2 года. В прошлом году средний срок нового кредита составлял 22,6 года. Поскольку средняя сумма кредита увеличилась, следует ожидать увеличения среднего периода кредитования.

Средний заёмщик

Получатель жилищного кредита – это человек активного трудоспособного возраста. В целом, около половины заёмщиков находятся в возрасте 35 лет и младше, а половина – старше. В разбивке по возрасту самую большую группу, 23% заёмщиков жилья, составляют люди в возрасте от 31 до 35 лет. Так было на протяжении многих лет, и эта возрастная группа также берёт самые большие кредиты. Возрастная группа старше 46 лет увеличилась на 2 процентных пункта по сравнению с предыдущими годами, поднявшись до 20%. Здесь уже можно предположить, что они покупают второй дом или дачу, так как за пределами центров произошли изменения по сравнению с прошлыми годами. Заёмщики в возрасте от 26 до 30 лет составляют 19%, а 26% – в возрасте до 30 лет.

Большинство кредитов (59%) взято в Таллинне/Харьюмаа. В течение очень долгого времени доля в Таллинне/Харьюмаа находилась в диапазоне 63–64%, с тенденцией к снижению в последний год. Интересно отметить, однако, что доля Тартуского уезда (16%) остаётся стабильной, с перераспределением между другими уездами.

58% заёмщиков имеют чистый доход более 2000 евро. 33% заёмщиков зарабатывают не менее 3000 евро, и почти половина из них уже являются покупателями жилья. Доля заёмщиков с доходом до 1500 евро снижается, но составляет порядка 20%.

Однако, рассматривая доход, следует подчеркнуть, что 41% заёмщиков берут кредит вместе, поэтому доход для обслуживания кредита также агрегируется по заёмщикам. Среди покупателей квартир берут кредит самостоятельно три четверти, а среди покупателей домов самостоятельно берёт кредит одна треть.

Самофинансирование

62% заёмщиков используют до 30 000 евро собственных средств. Средний размер самофинансирования составляет 38 000 евро, что на 1000 евро больше, чем в прошлом году. Однако для кредитов с гарантией KredEx, где минимальное требование к собственному взносу составляет 10%, средняя сумма своих средств составляет 15 550 евро (+ 950 евро). Около одной пятой заёмщиков использовали в качестве покрытия собственного взноса имеющуюся недвижимость.

33% заёмщиков вносят в качестве самофинансирования 15–25% от цены сделки, а 34% заёмщиков – не менее 25%.

Что покупали?

Кредиты Swedbank были использованы для покупки квартиры в 69% случаев, дома (в том числе парного или рядного) – в 30% случаев, а земли для последующего строительства индивидуального дома – в 1% случаев.

В 2022 году доля новых активов, приобретённых за счёт кредитов, снизилась, что связано с тем, что количество активов, выставленных на продажу, приближается к складскому остатку, а значит, у покупателей меньше выбор. Доля новых квартир снизилась на 8% по сравнению с прошлым годом, до 20%, а доля новых домов снизилась на 1%, до 35%.

Как это сейчас типично, покупатель оценивает энергоэффективность недвижимости. Важно отметить, что 77% всех новых объектов имеют энергетическую маркировку A (38% новых объектов) или B (39% новых объектов).

По мере снижения доли нового жилья, доля объектов, построенных или капитально отремонтированных до 2000 года, увеличилась на 6%, до 63%. Покупки домов, построенных или капитально отремонтированных до 2000 года, также выросли за счёт новых домов, +1%, до 42%.

О ставке Euribor

В июне 2022 года произошло то, что должно было в какой-то момент произойти: ставка Euribor снова стала положительной. Подавляющее большинство эстонских жилищных кредитов привязано к 6-месячной ставке Euribor, и с июня она стремительно растёт. По состоянию на 27 декабря 6-месячная ставка Euribor составляла 2,703%.

Повышение ставки Euribor напрямую влияет на платёж заёмщика по кредиту, и её повышения/понижения следует ожидать в течение 6 месяцев, то есть до следующего изменения ставки Euribor. Средний жилищный кредит в Эстонии составляет 50 000 евро, и для заёмщика в этом случае каждое повышение Euribor на 0,5% означает дополнительные расходы в размере 14 евро, поэтому повышение Euribor на 2,5% приведёт к увеличению платежа по кредиту примерно на 70 евро.

В конце года прогнозируется, что 6-месячная ставка Euribor достигнет 3,5–3,7% к середине 2023 года, и если к тому времени сдерживание инфляции покажется реальным, мы можем увидеть снижение Euribor примерно до 3% к концу года.

С того момента, как ставка Euribor стала положительной, интерес к фиксированному аннуитетному графику Swedbank возрастал. Это график с гибким сроком погашения и фиксированным ежемесячным платежом, но привязанный к плавающей процентной ставке, т. е. к шестимесячной ставке Euribor.

Изменились ли условия кредитования, легко ли подать ходатайство?

Swedbank придерживается принципа ответственного кредитования. Важны стабильный доход заёмщика и его долгосрочная кредитоспособность. Мы анализируем сумму кредита с минимальной процентной ставкой 6%. Однако заёмщики оценивают сумму, которую они берут в долг, в зависимости от своих собственных привычек расходования средств.

Мы оцениваем риски как для себя, так и для клиента при финансировании решения по замене жилья. Поэтому мы бы не хотели оставлять период для замены очень длинным, ценовое ожидание должно быть чётко реалистичным, а заёмщик должен быть в состоянии погасить оба кредита в свете роста Euribor.

Подать ходатайство о кредите теперь стало технически проще, чем когда-либо: подача ходатайства через интернет, получение консультации по телефону или видео, подписание кредитного договора онлайн и подписание нотариально заверенного договора дистанционно. Поиск подходящей недвижимости остаётся самым важным и может быть самым сложным делом.

Новые дома в 2022 году

В 2022 году не менее 8000 человек осуществили свою мечту о новом доме или недвижимости с помощью Жилищного кредита Swedbank или Малого жилищного кредита Swedbank. Желаем всем домовладельцам успехов и благополучия в новом году!