USA majanduse kasvutsükkel võib olla lähedal oma murdepunktile

Varaostuprogrammid on aidanud kaasa pikaajaliste intressimäärade langusele

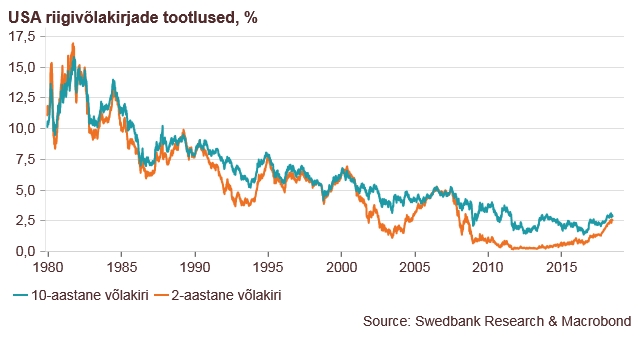

Ajalooliselt on olnud üldiselt nii, et kui majanduskasvu väljavaade on hea, ületavad pikaajaliste võlakirjade tootlused lühiajaliste oma. Kuigi nii pikaajalised kui ka lühiajalised intressid on oluliselt langenud juba alates 80ndate algusest, on pärast viimast majanduslangust, riigiti küll erinevatel aastatel, käivitatud keskpankade varaostuprogrammid sellele täiendavalt kaasa aidanud. Varaostuprogrammid on majandusse rohkem raha toonud, muutnud selle odavamaks ning langetanud intressimäärasid. Võlakirjade ostjad eeldavad, et rahapoliitilised riskid on väiksemad ja ootavad seetõttu pikemas vaates oma investeeringult madalamat lisaintressi. Keskpangad on küll oma varaostuprogramme lõpetamas, kuid varem ostetud võlakirjade mõju jääb majanduses veel vähemalt mõneks ajaks püsima, kuna aegumistähtajani jõudnud väärtpaberitelt laekuvate põhiosa tagasimakseid reinvesteeritakse ka pärast programmi lõppemist. See hoiab pikaajaliste riigivõlakirjade tootlust madalamal.

Keskpankade intressimäärade tõstmine kergitab ka lühiajaliste võlakirjade tootlust

USA Föderaalreserv on juba alates 2015. aasta lõpust tõstmas oma intressimäärasid, mis kergitab ka lühiajaliste riigivõlakirjade tootlust ning see vähendab omakorda nende tootluse vahet pikaajaliste võlakirjadega. Sel aastal on Föderaalreservil plaanis intresse tõsta kokku neljal korral. Rahapoliitika praeguse karmistamise mõju kõrval reaalmajandusele ja hindadele tõstetakse intressimäärasid ka selleks, et keskpangal oleks majanduskasvu aeglustumise või ka languse korral rohkem võimalusi majandusaktiivsuse ergutamiseks. Samas, ei ole välistatud, et kui lühiajaliste võlakirjade tootlused hakkavad USA-s pikaajaliste oma ületama, võib Föderaalreserv oma intressimäärade tõstmisel hoogu maha võtta. Kui vaadata Euroopasse, siis näiteks Saksamaal, mida võib lugeda euroala referentsriigiks, ei ole pikaajaliste ja lühiajaliste riigivõlakirjade tootluste vahe viimasel ajal vähenenud, kuna Euroopa Keskpanga rahapoliitika on USA-ga võrreldes jätkuvalt oluliselt lõdvem ja muudatusi tehakse ettevaatlikumalt.

Riigivõlakirjade ümberpööratud tulukõver võib viidata majanduse kasvutsükli murdepunktile

Pika- ja lühiajaliste võlakirjade tootluste vahe on USA-s vähenenud praegu 2007. aasta tasemele. Mäletatavasti oli see aasta, millele järgnes USA majanduskasvu aeglustumine ja seejärel langus. Samas ei ole niivõrd oluline tootluste vahe vähenemine, kui tulukõvera ümberpöördumine ehk see, kui lühiajaliste võlakirjade intressid ületavad pikaajaliste oma. Muidugi on oluline ka see, kui pikaks ajaks ümberpööratud tulukõver püsima jääb. Ümberpööratud tulukõver tähendab seda, et võlakirja ostja saab oma investeeringu eest pikemas vaates vähem tulu, kui ta saaks lühemaajalisest investeeringust, mis ei ole ju võimalikke riske arvestades mõistlik lahendus. Riigivõlakirjade ümberpööratud tulukõver on üldjuhul näidanud seda, et majanduse kasvutsüklis on toimunud murdepunkt ehk seda, et majanduse kasvutsükkel on jõudnud lõppfaasi. Viimase 40 aasta jooksul on USA-s riigivõlakirjade tulukõverate ümberpöördumisele järgnenud enamikel kordadel mingil ajal majanduslangus. Tulukõvera ümberpöördumine, rääkimata selle lamenemisest, ei näita aga täpselt, millal majandus langusesse läheb.

USA majandus on veel tugev, kuid tõenäoliselt hakkab selle kasvutsükkel lõppema

USA majandus on praegu veel tugev. Ettevõtete kasumid ja investeeringud kasvavad, tööpuudus on väga madal ja tarbimine on tugev. USA riigipoolne majanduse stimuleerimine ettevõtete madalama tulumaksu ja riigiinvesteeringutega tugevdab küll majanduskasvu lühiajaliselt, kuid see võib halvendada riigirahanduse seisu. Lisaks tekitab majandusele keskpikas vaates riske protektsionismi levik. Swedbanki prognoosi järgi peaks USA majanduskasv sel ja järgmisel aastal küll võrdlemisi tugev püsima, kuid tõenäoliselt hakkab juba pikalt kestnud kasvutsükkel lõppema ehk majandustsükkel liigub aeglustumise faasi ja mingil ajal pole ka välistatud majanduslangus.

Võlakirjade tulukõver ei ole enam usaldusväärne indikaator majanduslanguse prognoosimisel

Kas, millal ja kui tugev majanduslangus tuleb, on väga raske öelda. Viimase 40 aasta jooksul on tulukõvera ümberpöördumise ja majanduslanguse vaheline aeg olnud keskmiselt 17 kuud. Samas tuleks arvestada, et peamiselt just keskpankade massiivsete varaostuprogrammide tõttu ei ole võlakirjade tulukõver enam piisavalt usaldusväärne indikaator majanduslanguse prognoosimisel. Tulukõvera järgi majanduslanguse prognoosimise juures tuleks arvestada ka seda, et see võib osutuda isetäituvaks. See tähendab, kui investorid hakkavad majanduslangust ootama, suunavad nad rohkem oma kapitalist pikaajalistesse võlakirjadesse, mis omakorda alandab nende intresse ja vähendab nende vahet lühiajaliste võlakirjade intressidega veelgi.