Strateegi veerg aprill

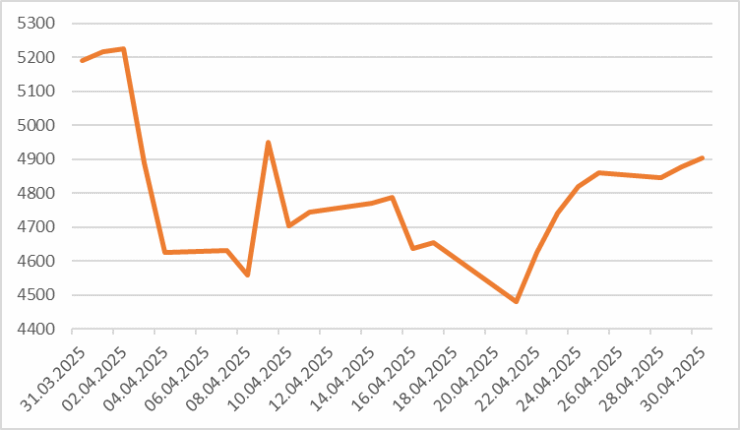

Kuigi aprill on naljakuu, oli finantsturgudel olukord investorite jaoks möödunud kuul naljast kaugel. USA presidendi Donald Trumpi kummalise valemi alusel loodud tollid tõid finantsturgudele tagasi viimase viie aasta suurima volatiilsuse ning panid proovile investorite närvikava. CNN-i koostatav hirmu ja ahnuse indeks oli 100 punkti skaalal 3 ning viitas investorite äärmusliku hirmu olemasolule. Ka volatiilsusindeks VIX oli lähedal tasemetele, mida viimati nägime koroonakriisi haripunktis.

Investorite psühholoogial põhinevad indikaatorid viitasid suurepärastele ostukohtadele ning neid jälgivatel investoritel ei tulnud ka sel korral pettuda. Aktsiad olid ilmselgelt ülemüüdud ning küsimus oli vaid selles, milline positiivne uudis kergendusralli põhjustab. Donald Trumpi lubadus Hiinaga tollide üle läbi rääkima hakata tõi aprilli lõpus finantsturgude kiire taastumise ning kuu aega turgudelt eemal olnud USA investor dollarites mõõdetuna mingit miinust ei kogenudki. Kehtis taas üks Warren Buffetti peamisi soovitusi aktsiaturge igapäevaselt mitte jälgida, mis tagab pikaajaliselt parema tootluse ja tugevama tervise.

Pidevalt aktsiaturgu jälgival investoril oli aprillis mitu sellist momenti, kus olukord näis lootusetu ning soov sellest ängist vabaneda aktsiate müümise kaudu tundus ainuke valik. Trumpi soov vahendeid valimata Föderaalreservi juhist Jerome Powellist vabaneda on nii suur, et see on pannud surve alla dollari ja USA usaldusväärsuse. Kui varem kasutati igat USA aktsiaturu langust hea ostukohana, siis nüüd nähakse suuremat tõusu võimalusena enda USA riskide vähendamiseks.

Trumpi tegevus on prognoosimatu ning finantsturgudele see ei meeldi. Ta räägib ühel nädalal ühte ja teisel nädalal teist, eitades samal ajal, et on varem midagi sellist öelnud. Arusaadavalt on see aidanud kaasa kulla kiirele hinnatõusule. Aktsiaturul ei julgeta pikki positsioone hoida, sest Trumpi uus sõnavõtt võib juba teenitud kasumist kahjumi tekitada. USA aktsiaturgu ja dollarit võib tolliläbirääkimiste nurjumise korral ees oodata usalduskriis, sest riigil on suur võlakoormus ning eelarve puudujääk on üle 6% sisemajanduse kogutoodangust.

Lühiajalisest ebakindlusest hoolimata pole tark pikaajaliselt investorina USA-d välistada. Tegemist on endiselt regiooniga, kus on palju tugevaid ettevõtteid, vähem bürokraatiat ja regulatsioone ning head eeldused kapitali kasvatamiseks. Tehisintellekt areneb kiiresti ning USA on innovatsiooni alal maailma tippriik. Oluline on lihtsalt jälgida, et investor ei maksaks soetatud positsioonide eest liiga kõrget hinda.

Makropilt

USA teenindussektori aktiivsus kasvas aprillis üllatuslikult 50,8 punkti pealt 51,6-le, ületades analüütikute 50,6-punktilist ootust. Ka äritegevuse indeks näitas aktiivsuse tõusu, kuigi see aeglustus 55,9 punktilt 53,7-le. Tarneahela probleemide tõttu saavutas hinnasurve kõrgeima taseme alates 2023. aasta jaanuarist. See väljendus ka USA sisemajanduse kogutoodangu esimese kvartali näitajas, mis langes aastataguse ajaga võrreldes 0,3%. Negatiivse uudisena loodi USA erasektoris aprillis palju vähem töökohti, kui analüütikud ootasid ning tarbijausaldus on languses. Investorite pilgud on Föderaalreservi maikuu istungil, kust loodetakse kuulda intresside langetamise uudist.

Ka Euroopa majanduskasv saab tollidest tagasilöögi, kuid Saksamaa kavandatavad suured investeeringud avaldavad kogu regioonile lähitulevikus positiivset mõju. Toetava trendina võib nimetada ka Euroopa omavahelise koostöö paranemist, sest miski ei ühenda riike ja inimesi paremini kui ühine vaenlane. Euroopa Liidu otsene eksport USA-sse moodustab vaid 3% Euroopa Liidu sisemajanduse kogutoodangust ning suures plaanis midagi väga hullu ei ole. Surve all on mõningad konkreetsed sektorid, nagu autode, terase, alumiiniumi ja ravimite tootjad. Endiselt on Euroopas intresside langetamise tempo USA-st kiirem ning ka see hakkab regiooni majandust toetama.

Eesti majandus taastub vaikselt langusest, kuid USA kaubandussõda ähvardab seda mõõdukalt nõrgestada. Kindlustunne suuremates sektorites on hakanud paranema, kuid väga negatiivne on endiselt tarbijate kindlustunne. Maksutõusude ja kiire hinnakasvu tõttu inimeste ostujõud nõrgeneb, mida aitab pisut leevendada intressimäära langus ning maksuküüru kaotamine 2026. aasta alguses.

Aktsiaturud

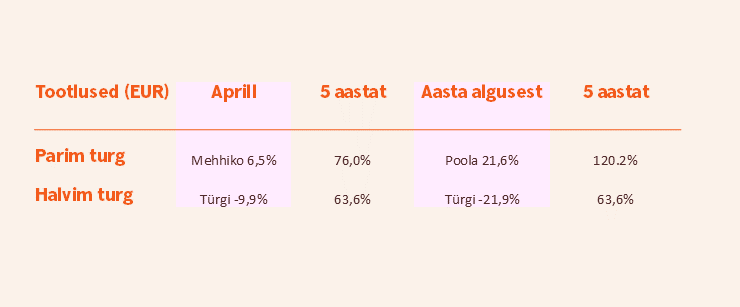

Aprilli parima tootlusega börsideks kujunesid Mehhiko, Ungari ja Hispaania, mis eurodes mõõdetuna kasvasid kuuga vastavalt 6,5%, 3,5% ja 2,3%. Aasta algusest on parimat tootlust näidanud Ida-Euroopa aktsiaturud, mida on tiivustanud Ukraina sõja lõppemise lootus.

Kehvasti läks aprillis Türgi, Hong Kongi ja Norra aktsiaturgudel, mis eurodes mõõdetuna kukkusid kuuga vastavalt 9,9%, 8,3% ja 5,6%. Norrale tegi liiga nafta hinna kiire kukkumine, Hong Kongi hirmutasid USA tollid ning Türgil on endiselt probleeme inflatsiooni ja kohaliku valuuta nõrgenemisega peamiste valuutade suhtes.

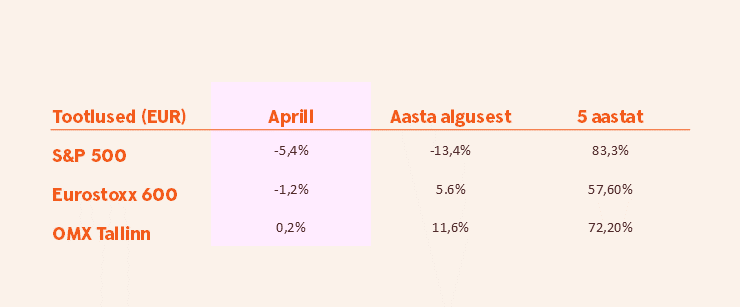

Indeks MSCI Europe langes aprillis 0,8%, mis on mitmendat kuud järjest USA-ga võrreldes oluliselt parem tulemus. S&P 500 indeks kukkus möödunud kuul eurodes mõõdetuna 5,4% ja Nasdaq 100 3,9%. Pikka aega turge vedanud tehnoloogiafirmad on raskustes suurepärase tootlusega ära hellitatud investorite uute edulugudega üllatamisel. Tollisõja tõttu on mitmed olulised ettevõtted loobunud detailsete majandusprognooside tegemisest, mis raskendab ettevõtete õiglase väärtuse hindamist. Samas on ohtlik investorina täielikult aktsiapositsioonidest väljas olla, sest USA ja Hiina suhete väiksemadki paranemismärgid võivad aktsiate hindu märkimisväärselt kergitada.

Tallinna börsil aprillis suuremate firmade aktsiate hindades suuri liikumisi ei toimunud. Turg tervikuna lõpetas väikeses plussis, pakkudes keerulisel ajal investoritele turvasadamat. Dividendisaak tuleb kohalikul börsil ka sel kevadel korralik, motiveerides investoreid oma positsioonidest kergekäeliselt mitte loobuma. Suurim üllataja oli aprillis Hepsori aktsia, mis oodatust paremate tulemuste ja dividendide maksmise ettepaneku toel kallines kuuga koguni 50%.

Võlakirjad

USA valitsuse võlakirjade osas nägime aprillis märkimisväärset lühiajaliste võlakirjade tootluste langust, mis aitas võlakirjade hindade tõusu toel riskikartlikematel investoritel teenida soliidset tootlust.

USA kahe aasta pikkuse riigivõlakirja tootlus liikus märtsi lõpu 3,89% tasemelt aprilli lõpuks 3,61% juurde. USA kümne aasta kestusega riigivõlakirja tootlus langes kuuga 4,18% juurest 4,16% tasemele. Kuu kokkuvõttes oli pikema tähtajaga võlakirjade hinnaliikumine olematu, kuid sellesse mahtus palju kõrge volatiilsusega päevi.

Euroopa võlakirjaturul kallinesid aprillis hinnad nii lühiajaliste kui ka pikaajaliste võlakirjade osas. Inflatsiooni alanemine transformeerub madalamateks võlakirjade tootlusteks. Saksamaa kahe aasta pikkuse riigivõlakirja tootlus liikus märtsi lõpu 2,02% tasemelt aprilli lõpuks 1,68% juurde. Saksamaa kümne aasta kestusega riigivõlakirja tootlus langes kuuga 2,68% juurest 2,44% tasemele. Itaalia kahe aasta pikkuse riigivõlakirja tootlus liikus märtsi lõpu 1,98% tasemelt aprilli lõpuks 2,27% juurde. Itaalia kümne aasta kestusega riigivõlakirja tootlus langes kuuga 3,79% juurest 3,56% tasemele.

USA investeerimisjärguta ettevõtete võlakirjade keskmine tootlus lunastumiseni liikus märtsi lõpu 6,97% tasemelt aprilli lõpuks 6,95% juurde. Sarnaste Euroopa võlakirjade tootlus langes kuuga 5,91% tasemelt 5,89,% juurde. Euroopa investeerimisjärguta võlakirjade riski-tulu suhe ei ole atraktiivne ning varaklassist huvituvatel investoritel tasub rohkem uurida USA turgu.

Toorained ja valuutad

Väärismetallidel läheb jätkuvalt hästi ning aprillis tõstsid analüütikud mitmel korral kulla hinnasihte, kus julgeimad pakkumised ületavad juba 4000 dollarit untsi kohta. Lühiajaliselt võib kulla hinnas täheldada kerget mullistumist ning ostmisega ei tasu kiirustada.

Märkimisväärne on nafta hinna kukkumine viiendiku võrra, mis aitab inflatsioonisurvet ohjeldada. Vase hind on tavaliselt indikaator majanduse tervisest ning viimase kuu 10% hinnalangus suurt optimismi ei tekita. Kaubandussõda pidurdab otseselt investeeringuid ning paneb peamiste metallide hinnad surve alla.

Valuutaturul on väga volatiilsed ajad. Kui märtsis tugevnes euro dollari vastu 4,2%, siis aprillis lisandus sellele veel 4,7%. Suurematest liikumistest tasub märkida veel Türgi liiri ja Norra krooni nõrgenemist euro vastu kuuga vastavalt 6,4% ja 3,2%.

Kuu graafik: S&P 500 indeks (EUR)

Finantsturgude väljavaade

Mai alguses õnnestus mul külastada Omahas Berkshire Hathaway aktsionäride koosolekut, kus legendaarne investor Warren Buffett teatas, et annab pärast 60 aastat firma üliedukat juhtimist teatepulga üle veerand sajandit Berkshare Hathaways töötanud Greg Abelile.

Väärtusinvestorina on Buffett endiselt ettevaatlik USA turu suhtes ning tema müügitehingud ületavad mahuliselt jätkuvalt ostutehinguid, mille tulemusena on ettevõttel juba üle 340 miljardi dollari investeerimist ootavat raha. Positiivsemad ollakse Jaapani turu osas, kus nähakse häid kasvuvõimalusi.

Buffett rõhutas oma kõnes korduvalt, et tema edu taga on olnud investeerimisel pikaajalisele ajahorisondile ja soodsa hinnaga aktsiate ostmisele keskendumine. Viimase 60 aasta jooksul on Berkshire Hathaway aktsia kolmel korral kukkunud rohkem kui 50% ning mitte kunagi pole firmal endal olnud majandusprobleeme. Languse taga on olnud turgude ajutised mured, mida ta on alati kasutanud positsioonide suurendamiseks.

Mul on väga hea meel, et paljud privaatpanganduse kliendid on viimase paari aastaga endale sarnase strateegiaga oluliselt kapitali juurde suutnud teenida.

Käesolevat teavet ei tohiks käsitleda investeerimissoovituse või -nõustamisena ega kutsena osta või müüa väärtpabereid või teha muid tehinguid. Investeeringu väärtus võib ajas nii kasvada kui ka kahaneda. Mineviku tootlus ei viita sarnasele tootlusele tulevikus. Välisvaluutas denomineeritud väärtpabereid mõjutab valuutakursside muutmise risk, mis võib vastavate väärtpaberite väärtust nii kasvatada kui ka kahandada.