Риски и возможности для финансовых рынков в 2023 году

2022 год был непростым для инвесторов. Война, проблемы с поставками, быстрый рост инфляции и заметное повышение стоимости денег были основными факторами, которые определяли развитие событий на финансовых рынках. Инвесторы, которым удалось получить реальную прибыль, достойны медали за исключительную изобретательность.

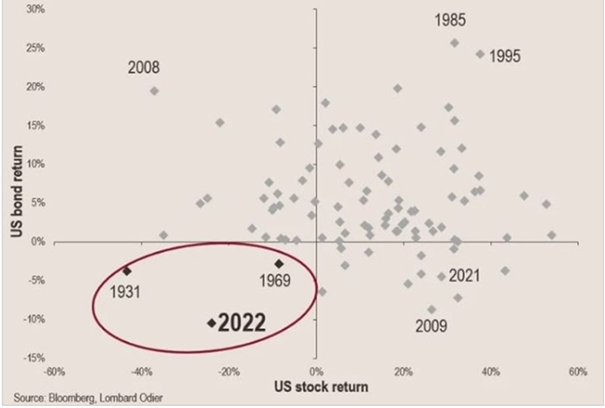

Как правило, на финансовых рынках существует отрицательная корреляция между акциями и облигациями, т. е. когда цены на акции падают, цены на облигации растут, и наоборот. Умело сочетая акции и облигации, можно снизить волатильность портфеля и добиться взвешенной по риску доходности. К сожалению, в 2022 году этого не произошло, поскольку это был лишь третий случай с 1926 года, когда и акции, и облигации закончили год в минусе. Для сбалансированных портфелей (50% акций и 50% облигаций) лучшими годами были 1985 и 1995.

Реакция на решения Центробанков была чрезмерной

Для того чтобы предсказать направление движения финансовых рынков в ближайшем будущем, важно как можно точнее понимать политику Центробанка, тренды рынка труда и психологию инвесторов. Кроме того, события, связанные с войной в Украине, создают много информационного шума. Самые большие риски на 2023 год связаны с тем, что Центробанки могут слишком далеко зайти в повышении процентных ставок. Это может привести к более глубокой рецессии, чем ожидалось, и резкому росту безработицы. Инвесторы, лучше знающие историю, помнят, что работники Центробанков тоже люди, и будут пытаться жёсткими заявлениями повлиять на ожидания рынка в свою сторону. Однако раз за разом быстро ухудшающиеся макроэкономические данные заставляли их быстро менять свою политику. Мы наблюдали подобное в начале 1995 года. Акции США стремительно упали в конце 1994 года, поскольку Федеральная резервная система повысила процентные ставки в то время, когда рецессия углублялась. В марте 1995 года Центробанк прекратил повышать процентные ставки, и индекс SP500 вырос на 34% в том же году.

Та же картина повторилась в середине 2006 года. Акции стремительно упали в мае, когда Центробанк повысил процентные ставки в то время, когда экономика уже находилась в состоянии рецессии. Через три месяца повышение ставки было остановлено, и в течение следующего года акции выросли на 25%. В начале 2016 года произошло стремительное падение цен на акции, и снова повышение ставки оказалось чрезмерным. Центробанк перестал ужесточать денежно-кредитную политику, и акции выросли на 10% в 2016 году и на 20% в следующем году. Декабрь 2018 года и тоже ничего нового – стремительное падение акций после повышения процентных ставок Федеральной резервной системой на фоне негативных макроэкономических новостей. Через месяц Центробанк остановил рост цен на деньги, и акции выросли на 30% в 2019 году.

Итак, мы видим всё это снова и снова, но по-прежнему паникуем по поводу действий Центробанка. Сегодня цены на акции снова находятся под давлением, поскольку Центробанк играет в “плохого полицейского” и повышает процентные ставки. В это время давление рецессии усиливается, а показатели инфляции уже снижаются на фоне стремительного падения потребительского доверия. Лозунг “за кривой” (eng. Behind the curve) по-прежнему верен для монетарной политики Центробанков сегодня. Главный вопрос заключается в том, когда они перестанут принимать жёсткие решения. Скорее всего, это произойдёт во втором квартале 2023 года в США и на шесть месяцев позже в Европе.

В поисках возможностей

Жизнь научила нас отказываться от инвестиций, наиболее любимых инвесторами, в то время, когда играет бравурная музыка и море по колено. В это время ажиотаж достигает максимума, и уже некому покупать бумаги чтобы ещё больше способствовать их росту. Ралли на фондовом рынке и безоблачное небо 2021 года должны быть свежи в памяти всех инвесторов. Турецкие акции стали звездой на инвестиционном рынке в 2022 году, как и все сектора, которые не попадают под тему ESG – ископаемое топливо, онлайн-казино, табак и оборона. Однако “зелёные” акции не особенно привлекали внимание общественности.

Самые большие возможности в 2023 году открываются в тех местах, откуда инвесторы в панике бежали в течение последнего года, опасаясь дорожающего капитала. К ним относятся технологический сектор США, Швеция, Германия, Восточная Европа, Южная Корея, Тайвань и Китай. Среди секторов стоит обратить внимание на такие чувствительные к процентным ставкам отрасли, как недвижимость, прямые инвестиции и автомобилестроение. Поскольку последние очень волатильны, имеет смысл инвестировать регулярно и небольшими объёмами за один раз. С фундаментальной точки зрения интерес представляют телекоммуникационные компании и производители основных потребительских товаров, поскольку их денежные потоки улучшаются по мере снижения цен на энергоносители. В конце года инвесторы часто распродают акции, которые упали больше всего, по крайней мере, на некоторое время, по налоговым причинам, что создает для покупки дополнительные хорошие возможности для хорошо информированных людей.

Для склонных к риску инвесторов в акции и облигации в 2023 году возможностей уже больше, но положительные реальные доходы, к сожалению, по-прежнему будут практически недостижимы для балтийских инвесторов. Инфляция будет снижаться, но не так быстро, как хотелось бы инвесторам в облигации.

Подавляющее большинство стратегов фондового рынка дают негативный прогноз на следующий год, ожидая падения до 10%. За последние два десятилетия не было такого пессимистичного взгляда. К сожалению, у меня тоже нет хрустального шара, но я настроен более позитивно. Я ожидаю лучших времен с середины следующего года. Со времен Второй мировой войны фондовые рынки США росли с вероятностью 86% в год, следующий за падением, и я не смею и не хочу занимать противоположную позицию по отношению к такой впечатляющей статистике. Результаты деятельности каждого отдельного инвестора по итогам года зависят не только от состояния рынков, но и от его собственного вклада, нервов и инвестиционной стратегии.

Данная информация не должна рассматриваться как инвестиционная консультация или приглашение к покупке или продаже ценных бумаг или к участию в любых других операциях. Стоимость инвестиций может увеличиваться или уменьшаться с течением времени. Прошлые показатели не являются гарантией аналогичных будущих показателей.