Подходящее ли сейчас время для инвестиций в Таллиннскую биржу?

В этом году у Таллиннской фондовой биржи открылось новое дыхание. Отмена торговых комиссий значительно увеличила активность транзакций и привлекла много новых инвесторов. В то же время коронакризис устроил проверку нервной системы инвесторов. Даже тех, кто отличается высочайшей дисциплиной. Как опытные, так и новые инвесторы задумались, самое ли сейчас подходящее время для инвестирования в акции после быстрого восстановления цен, или стоит дождаться более благоприятного уровня цен.

Когда в конце прошлого года мы решили отказаться от торговых сборов на балтийских фондовых биржах, нашей чёткой целью было сделать важный шаг в развитии балтийских рынков капитала и устранить главный барьер для многих начинающих инвесторов. Если плата за обслуживание не взимается, Вы можете совершить свои первые операции с акциями на очень небольшие суммы и, благодаря этому, стать инвестором. Результат отмены торговых сборов был значительным как с точки зрения количества новых инвесторов, так и с точки зрения транзакционной активности на Таллиннской фондовой бирже.

Количество счетов ценных бумаг удвоилось

Если всего три года назад в Эстонии было около 20 тысяч счетов ценных бумаг с небольшим количеством балтийских бумаг, то после IPO Таллиннского порта и Coop Pank, а также после того, как Swedbank отменил комиссию за обслуживание, количество таких счетов превысило 40 тысяч. Это – впечатляющий рост! Участники рынка и Таллиннская фондовая биржа много работали для этого, но есть возможности и для дальнейшего роста. Интерес к инвестированию и к местному фондовому рынку продолжает расти, и мы видим, что активность открытия новых счетов ценных бумаг остаётся высокой. Значительно улучшилась и ликвидность. Оборот Таллиннской фондовой биржи в этом году почти удвоился по сравнению с прошлым годом, а количество сделок увеличилось более чем на 500%.

Начавшийся в марте коронакризис привёл к падению Таллиннской фондовой биржи почти на 30% за короткое время, но это не привело к снижению инвестиционного интереса. Открытие новых счетов ценных бумаг в этом месяце было одним из самых высоких среди наших клиентов за последние годы. Это были как новые, так и опытные инвесторы, у которых хватило смелости приобрести акции в такое время. Конечно, мало кто верил в такое быстрое восстановление местного рынка и мировых фондовых бирж. У многих инвесторов возникает вопрос, стоит ли сейчас инвестировать, пополняя свой портфель акциями на Таллиннской фондовой бирже?

История показала, что долгосрочные регулярные инвестиции – лучший подход для большинства инвесторов, в том числе на примере Таллиннской фондовой биржи.

Индекс Таллиннской фондовой биржи OMX Tallinn, ранее известный как TALSE, который учитывает реинвестирование дивидендов, с момента его создания в 1996 году вырос более чем на 1100%, то есть в среднем на 11% в год в течение 24 лет. Выгода долгосрочного инвестирования хорошо видна на вышеприведённой диаграмме. Правда, не все годы были одинаково хорошими. За это время произошло три серьёзных кризиса – биржевой индекс дважды упал более чем на 70%, но за спадами всегда следовали взлёты. На долгосрочном графике даже коронакризис, который все чётко помнят, выглядит всего лишь как один неудачный месяц.

Хотя Таллиннская фондовая биржа, в отличие от американских фондовых бирж, не достигла новых пиков, восстановление после коронакризиса было на удивление быстрым. Если мы знаем, что долгосрочное инвестирование – правильный подход для большинства людей, стоит ли вообще тратить своё время на планирование транзакций? Откладывая инвестиции, можно избежать плохих дней, но очень вероятно, что дни наибольшего роста фондовых бирж будут упущены, что окажет очень большое влияние на долгосрочные результаты портфеля инвестора.

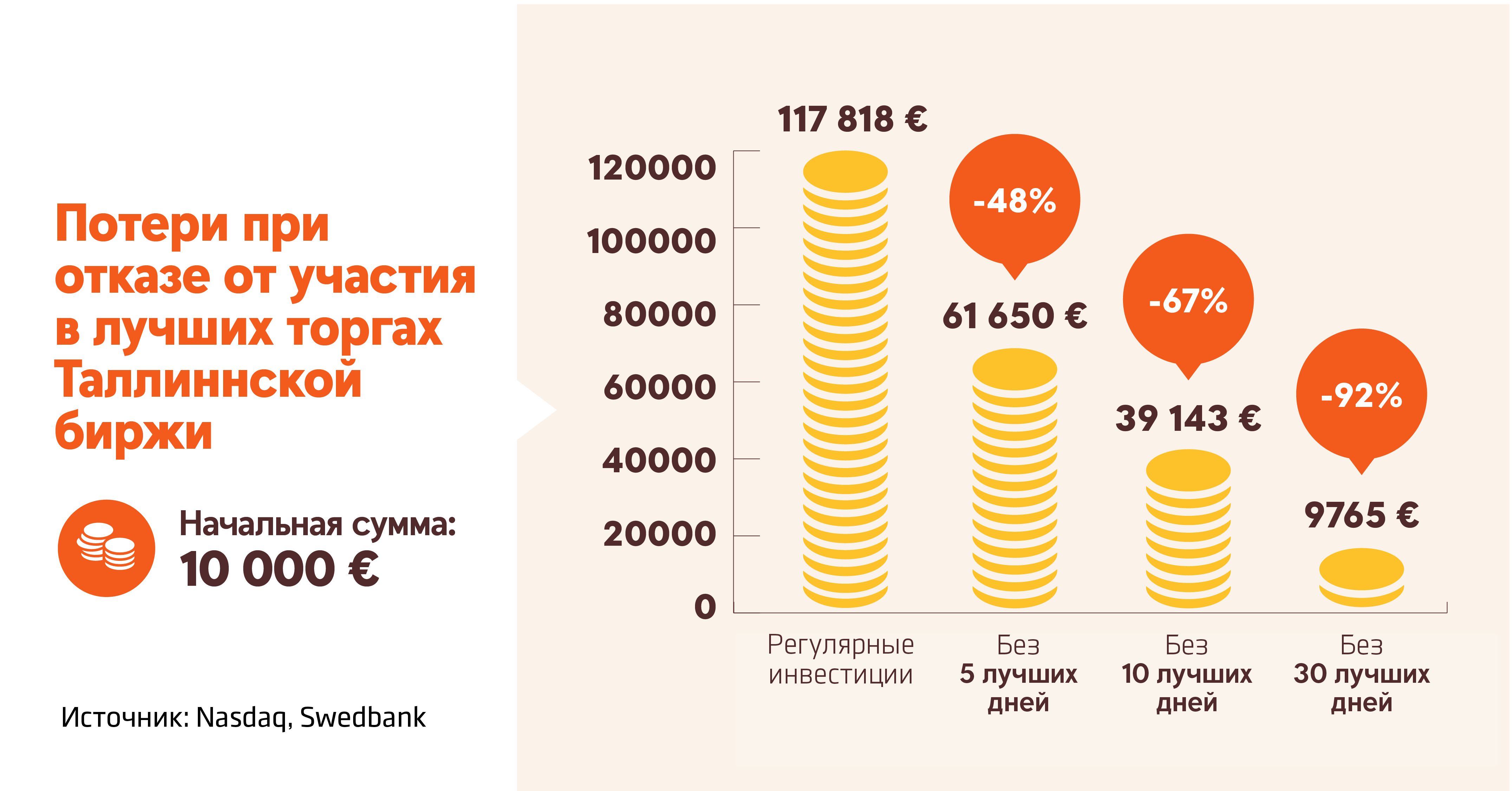

При вложении 10 000 евро (в то время в кронах) на Таллиннской фондовой бирже в 1996 году и на основе доходности индекса OMX Tallinn, портфель инвестора вместе с реинвестированием дивидендов увеличился бы в среднем на 11% в год и достиг бы 117 тысяч евро. Однако если бы инвестор продал свои акции на Таллиннской фондовой бирже за день до пяти крупнейших дней роста и выкупил их днём позже, его портфель через 24 года был бы почти вдвое меньше, составив всего 61 тысячу евро. Без лучших 30 дней портфель инвестора был бы убыточным.

Таким образом, хотя мы можем быть уверены, что Таллиннской фондовой бирже в какой-то момент не удастся избежать экономического спада, приведённый пример ясно показывает, насколько дорого обходится ожидание лучших моментов для покупок. Дождавшись лучших курсов акций и выбрав подходящий момент, Вы можете очень легко пропустить лучшие дни роста фондовой биржи, что существенно повлияет на доходность портфеля.

Китайская пословица гласит, что лучшее время сажать дерево было 20 лет назад, следующее лучшее время – сегодня. Глядя на историю Таллиннской фондовой биржи, которая насчитывает чуть более 20 лет, необходимо отметить, что то же самое относится и к инвестированию в нашу домашнюю фондовую биржу. Всегда стоит начинать как можно раньше. Для большинства инвесторов лучшее решение – уделять меньше внимания угадыванию выгодных сроков для входа на рынок и инвестировать на долгосрочную перспективу.

Эта информация не должна рассматриваться как инвестиционный совет, консультация, или приглашение покупать или продавать ценные бумаги или заключать другие сделки. Показатели, представленные в статье, отражают прошлые результаты и не являются указанием на будущие цифры соответствующего индекса, а также не учитывают комиссии за торговлю ценными бумагами или другие платы.