Strateegi veerg jaanuar

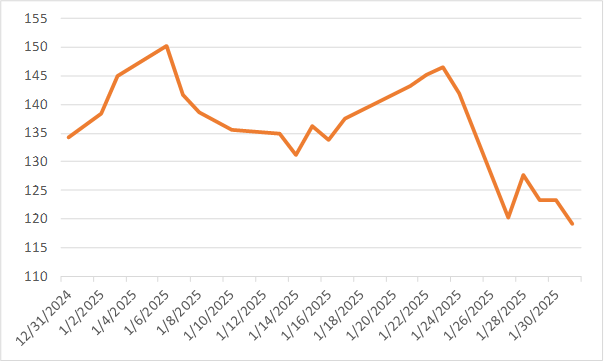

Donald Trumpi naasmine USA presidendi toolile tõi sealsetele aktsiaturgudele 2024. aasta lõpus korraliku ralli ning see on alles pärast aastanumbri vahetumist hakanud suuremaid tuure maha kerima. Ühelt poolt tuleb suurte lubaduste täitmiseks reaalselt tööle hakata ning teisalt on Hiina suutnud USA-d enda tehnoloogiaga valusalt üllatada. Eeskätt tabas Hiina tehisaru idufirma DeepSeeki tekitatud torm kõige valusamalt ameeriklaste kiibifirmasid. Ootamatult selgus, et tehisaru tarbeks pole tingimata vaja ülivõimsaid kiipe ning tehisintellekti revolutsiooni on võimalik teha ka märksa väiksema rahakotiga. USA positsioon tehnoloogiaturu ainuvalitsejana pandi vähemalt korraks korralikult kõikuma. Konkurentsi tihenemine tehisintellekti valdkonnas on kasulik kogu sektori arengule ning loodetavasti pole Euroopa sellest heitlusest lõplikult kõrvale heidetud.

Trumpiga juba igav ei hakka ja praktiliselt iga päev allkirjastab ta kümneid uusi dokumente. Veebruari algusest kehtestas USA Mehhikost ja Kanadast pärit kaupadele 25% tariifid. Hiinlastel läks pisut paremini ja nad pidid leppima 10%-ga. Euroopa esialgu pääses, aga vastutasuks ootab Trump, et Euroopa ostaks rohkem USA naftat ja gaasi ning suurendaks märkimisväärselt enda kaitsekulutusi. Tollisõjad on väga halb uudis rahvusvahelisele kaubandusele ning muudab inflatsiooni kontrolli alla saamise selgelt keerulisemaks.

Trump tegi kohe teoks ka ühe oma peamisest valimislubadusest ning USA lahkus Pariisi kliimaleppest. Kliimaprobleemidega võitlemist ei saa võtta tõsiselt, kui mitmed suurriigid sellega ei tegele, mille järel ei soovi ka väiksemad riigid oma konkurentsivõimet ohverdada. Igal juhul on paljude riikide energiapoliitikas paras segadus ning lähiajal suurt rahunemist selles vallas ei paista. Elektriautode müük kasvas USA-s neljandas kvartalis küll 12%, aga sellega on sama seis nagu Eesti automaksuga, kus uue aasta alguses autode müük kukub kolinal, sest Trump tühistas selle aasta algusest toetused elektriautode ostjatele.

Makropilt

Euroopa Keskpank otsustas langetada intresse ootuspäraselt 25 baaspunkti võrra 2,75 peale, märkides viiendat järjestikust langetamist. Pressikonverentsil teatas keskpanga president Christine Lagarde, et inflatsioon jõuab sel aastal tagasi 2% eesmärgini tänu palgakasvu aeglustumisele, kuid edasiste intressilangetuste kohta konkreetseid vihjeid ei jagatud.

Turuosalised ootavad aga keskpangalt endiselt täiendavaid intressimäärade langetusi, sest poliitilises kriisis olevate Saksamaa ja Prantsusmaa majanduskasv on seiskunud ning sellega ähvardab nõrkus levida ka euroala teistesse riikidesse. Prantsusmaa on riigi eelarveseisu parandamiseks sel aastal lubanud vähendada riigi kulutusi 32 miljardi euro ulatuses ning samal ajal suurendada täiendavaid makse 21 miljardit eurot.

Hästi läheb jätkuvalt Leedul, kus majanduskasv jõudis aasta lõpuks 3,6%-le. Leedule järgnesid korraliku kasvuga ka Hispaania ja Portugal. Eesti majandus oli viimastel andmetel 0,1%-ga miinuses ning sama kehv oli olukord Saksamaal ja Austrias, kus majandus langes 0,2%. Rootsis läks 2024. aastal pankrotti 10 141 firmat, mis on ajaloo suurim näitaja. Uus aasta on seal aga pisut positiivsemalt alanud, mis lubab majanduskasvu naasmist ka Eestisse.

Rahvusvaheline Valuutafond (IMF) tõstis 2025. aasta maailma majanduskasvu prognoosi 3,2% pealt 3,3%-le, oodates USA-lt senisest suuremat panust. Samal ajal nõuab Trump Föderaalreservilt madalamaid intressimäärasid, kuid keskpank jätkas oma sõltumatut joont ning säilitas intressimäärad 4,25–4,50% vahemikus. Möödunud aasta lõpus 2025. aastaks oodatud neljast-viiest intressilangetusest on alles jäänud üks-kaks intresside alandamise lootust. USA majandusel läheb endiselt väga hästi ning täiendavad langetused annaksid Trumpi tollisõja kontekstis inflatsioonile kindlasti uue hingamise ja keskpanga senine töö saaks suure tagasilöögi.

Aasias tõstis Jaapani Keskpank intresse 0,25%-lt 0,5% peale, mis tähistab viimase 17 aasta kõrgeimat taset. Inflatsiooni täiendavaks ohjeldamiseks plaanitakse ka aprillis ja juulis mõlemal korral veel 0,25% intresse kergitada, mis eristab Jaapani keskpanka selgelt teistest suurematest keskpankadest.

Aktsiaturud

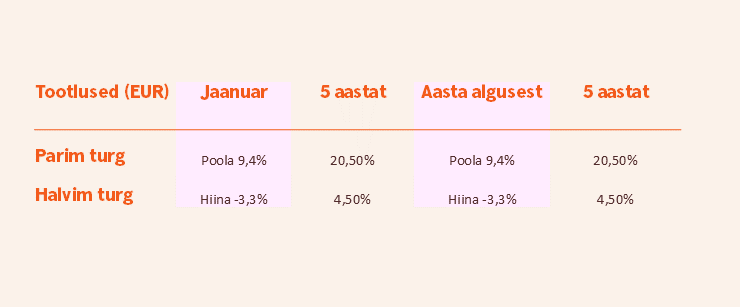

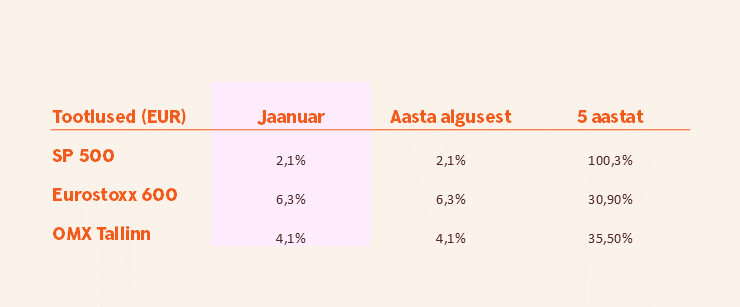

Jaanuari parima tootlusega börsideks kujunesid Poola, Ungari ja Saksamaa, mis eurodes mõõdetuna kasvasid kuuga vastavalt 9,4%, 8,9% ja 8,5%. Poola võimalikule kiirele tõusule vihjasin ka privaatpanganduse foorumi investeerimisüritusel ning Ukraina sõja lõppemise lootus on investorid juba sinnapoole vaatama suunanud. Saksamaa nii tugev esinemine on riigi makromajanduslike murede taustal minu jaoks jätkuvalt positiivne üllatus.

Indeks MSCI Europe tõusis jaanuaris 6,5% ning nii tugevat aasta algust pole Euroopa aktsiaturgudel ammu nähtud. Alanev inflatsioon ning lootus, et Trump esialgu Euroopale tolle ei kehtesta, olid antud ralli peamisteks kütusteks. Miinuspoole suutis Euroopas jääda vaid Taani, kus roheenergeetika ja ravimifirmade aktsiad on mitmendat kuud järjest müügisurve all. Teised põhjamaade börsid rallisid aga kuuga 4–7% ning ka sügavkülmikust nina välja pistnud Eesti aktsiaturg kallines jaanuaris üle 4%.

Kui Vana-Euroopa riikide börside ootamatu tugevus välja jätta, siis muu maailma osas on meie möödunud aasta finantsturgude väljavaates tehtud prognoosid seni väga täpsed olnud. S&P 500 indeks kasvas jaanuaris eurodes mõõdetuna 2,1% ning Nasdaq 100 1%. Tulemus on positiivne ning lisab tõenäosust, et USA turud lõpetavad ka sel aastal mõõduka plussiga, aga suure kasvu aeg tundub USA-s läbi olevat. Üle pika aja võime Euroopa börsidel sel aastal USA-st paremat tulemust näha. Aasta on veel noor ja olukord võib muutuda, aga seni on Euroopa selgelt ees.

USA turu murekoht on sealse turu kontsentreeritus suurimate firmade kätte. Täna S&P 500 indeksit ostev investor peaks riske juhtides teadma, et seda indeksit ostes ostab ta poole enda rahaga 26 suurimat USA firmat. Tehisintellekt ja kõik sellega seonduv on jätkuvalt väga kuum teema ning osa firmade puhul ostab investor tänase hinna pealt juba väga palju ilusaid tuleviku unistusi. Ootused on väga kõrged ja investorite nutt on kiire tulema, kui kõik ei lähe nii nagu loodetud.

Võlakirjad

Donald Trumpi teravatest väljaütlemistest hoolimata pole tal õnnestunud turul intressimäärasid allapoole tuua. Turg lihtsalt ei usu, et kõiki tema lubadusi on võimalik ilma inflatsiooni ülespoole viimata täita, ning nõuab jäärapäiselt raha laenamise eest pikaajalise võla puhul üha kõrgemat intressi. Kõrgem raha hind hakkab aga varem või hiljem riigi majanduskasvu pärssima ning toob USA suure võlakoormuse taas kriitikute lemmikteemade sekka.

USA kahe aasta pikkuse riigivõlakirja tootlus on liikunud novembri lõpu 4,15% tasemelt jaanuari lõpuks 4,20% juurde. USA kümne aasta kestusega riigivõlakirja tootlus tõusis kahe kuuga 4,17% juurest 4,54% tasemele. Võlakirjade kõrgem intress on muutumas konkurendiks dividendiaktsiatele ning meelitab osa raha aktsiaturult enda juurde. Nii Nomura kui ka T. Rowe Price prognoosivad, et USA kümneaastase võlakirja tootlus võib teatud asjaolude kokkulangemise korral sel aastal liikuda ka 6% lähedale. Kui see väide peaks tõeks osutuma, siis näeme turul olulist närvilisuse suurenemist ja teravat aktsiaturu korrektsiooni.

Sarnaselt USA-ga on Euroopas viimase kahe kuu jooksul toimunud pikema tähtajaga võlakirjade tootluste oluline tõus ja seda Euroopa Keskpanga intressilangetustest hoolimata.

Saksamaa kahe aasta pikkuse riigivõlakirja tootlus on liikunud novembri lõpu 1,94% tasemelt jaanuari lõpuks 2,1% juurde. Saksamaa kümne aasta kestusega riigivõlakirja tootlus tõusis kahe kuuga 2,08% juurest 2,45% tasemele. Kõrge võlakoormaga Itaalia võlakirjade tootlused samuti kasvasid. Itaalia kahe aasta pikkuse riigivõlakirja tootlus liikus novembri lõpu 2,33% tasemelt jaanuari lõpuks 2,39% juurde. Itaalia kümne aasta kestusega riigivõlakirja tootlus tõusis kahe kuuga 3,27% juurest 3,55% tasemele.

USA investeerimisjärguta ettevõtete võlakirjade keskmine tootlus lunastumiseni liikus novembri lõpu 6,68% tasemelt jaanuari lõpuks 6,78% juurde. Sarnaste Euroopa võlakirjade tootlus liikus kahe kuuga 5,71% tasemelt 5,57% juurde.

Toorained ja valuutad

Investorid on Trumpi lubaduste taustal taas väärismetallide usku. Kulla hind tõusis kuuga 6,9% ja hõbeda oma 8,9%. USA võlakoormuse järjepidev kasv sunnib inimesi oma säästudele alternatiive otsima. Märkimisväärse hinnalanguse tegi jaanuaris läbi maagaasi hind, mis odavnes 16,8%. Talv on oodatust soojem ning inimeste küttearved väiksemad.

Valuutaturult võib jaanuaris välja tuua Brasiilia reali 5,5% tugevnemise euro suhtes. USA dollari tugevust toetavad Euroopast kõrgemad intressimäärad ja parem majanduskasv.

Norra ja Rootsi kroon kauplevad euro suhtes jätkuvalt oma ajalooliste madalaimate tasemete lähedal.

Kuu graafik: Hiina tehisaru lõi Nvidia trooni kõikuma

Finantsturgude väljavaade

USA aktsiaturud on kallid ning hea riski ja tulu suhtega väärtpabereid on sealt üha keerulisem leida. Möödunud kuul vähendasime enda klientide portfellides USA tehnoloogiaettevõtete osakaalu ning investeerisime Põhjamaade parimatesse dividendifirmadesse. Kasutasime selleks Handelsbankeni ETF-i, kus positsioonid on hästi hajutatud nii riikide kui ka üksikute ettevõtete lõikes. Neli korda aastas laekub investorite kontodele dividende ning positsiooni soetamise hetkel oli selle aastane dividenditootlus veidi alla 5%.

Langevate intressimäärade taustal on meie hinnangul tegemist atraktiivse instrumendiga, millel on lähitulevikus lisaks instrumendi enda tootlusele olemas tõusupotentsiaal nii Norra kui ka Rootsi krooni pikalt oodatud tugevnemist euro suhtes.

Käesolevat teavet ei tohi käsitleda investeerimissoovituse või -nõustamisena ega kutsena osta või müüa väärtpabereid või teha muid tehinguid. Investeeringu väärtus võib ajas nii kasvada kui ka kahaneda. Mineviku tootlus ei viita sarnasele tootlusele tulevikus. Välisvaluutas denomineeritud väärtpabereid mõjutab valuutakursside muutmise risk, mis võib vastavate väärtpaberite väärtust nii kasvatada kui ka kahandada.