Strateegi veerg juuni 2024

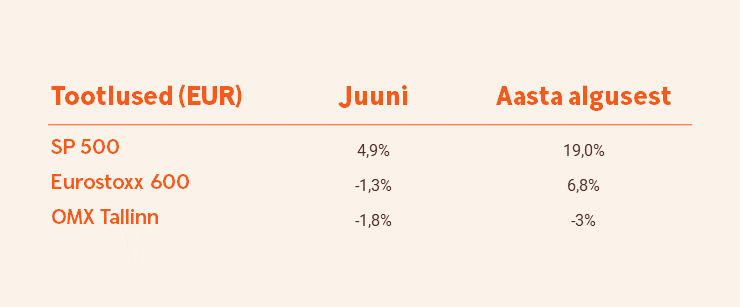

Juuniga sai finantsturgudel läbi 2024. aasta esimene pool ning on aeg teha esimesi kokkuvõtteid. Globaalne aktsiaturgude vedur on jätkuvalt USA. Suurepärase juuni tulemuse toel (+4,9%) lõpetas S&P 500 indeks eurodes mõõdetuna esimese poolaasta 19% kasvuga. Euroopa aktsiaturud tõusid kuue kuuga keskmiselt 9,1% ja arenevad turud 11%.

Aktsiate kiire kallinemise mõjul kauplevad arenenud turud praegu 11% kõrgemal hinnatasemel oma viimase kümne aasta keskmise hinna ja 12 kuud ettevaatava kasumi suhtes. Arenevatel turgudel on hinnatase 3% sama perioodi keskmisest näitajast kõrgem. Raamatupidamisväärtuse suhtarvu P/B uurides selgub, et kui arenenud turud on kümnendi keskmisest 31% kallimad, siis arenevatel turgudel tuleb sama perioodi eest 6% enam maksta. Seega tasub väärtusinvestoril teisel poolaastal vaadata eeskätt arenevate turgude poole.

Makropilt

Jalgpalli Euroopa meistrivõistluste ja peagi algavate olümpiamängude tõttu on investorite pilgud sel suvel pisut vähem majanduse makropildile suunatud. Keskpankade presidentide sõnavõtte intressimäärade kohta jälgitakse aga endiselt huviga. Paar päeva tagasi Euroopa Keskpanga konverentsil Portugalis esinenud Föderaalreservi esimehe Jerome Powelli sõnul on USA inflatsioonitempo aeglustumine julgustav, kuid enne intressimäärade reaalset langetamist soovitakse siiski näha enam tõendeid järgnevate kuude hinnakasvu ja tööturu osas. Finantsturud ootavad tänavu USA keskpangalt üht intresside langetust ning tõenäoliselt toimub see aasta lõpus.

Oodatult langetas Euroopa Keskpank juuni alguses intressimäärasid 0,25% võrra, kuid see ei toonud kaasa positiivset mõju piirkonna aktsiaturgudele. Investorid keskendusid Euroopa Parlamendi valimistele, mille tulemused tõid regiooni mitmes suuremas riigis kaasa poliitilise ebakindluse kasvu. Kui viimased makromajanduse andmed on USA-s olnud positiivsed, siis Euroopas on sekka tulnud negatiivseid üllatusi. Alanenud inflatsioonitempo toel oodatakse Euroopa Keskpangalt järgmist intresside langetamist septembris ning välistada ei saa veel üht intresside langetamist aasta lõpus.

Kuna mitmed areneva majandusega riigid alustasid USA-st ja Euroopast intresside langetamist varem, hakkab see sealsete eraisikute ja ettevõtete majandusaktiivsusele varem positiivset mõju avaldama. Investoritel tasub jälgida Hiinat, kus valitsuse stiimuleid majanduse elavdamiseks võib tulla kõige rohkem.

USA presidendivalimised toimuvad juba novembris ning hiljuti peetud Joe Bideni ja Donald Trumpi teledebatt vähendas Bideni tagasivalimise tõenäosust oluliselt. Trumpi käitumine ja väljaütlemised on prognoosimatud, kuid finantsturgude jaoks ei pruugi ta üldse halb variant olla. Trump on end tõestanud ekspansiivse rahapoliitika toetajana, kes vajaduse korral ei karda majandust stimuleerida ka laenuraha arvelt.

Aktsiaturud

Juuni parima tootlusega börsiks kujunes Taiwan, mis eurodes mõõdetuna kasvas kuuga 10,7%. Apple’i teade, et ta soovib enda tehisintellekti uutes rakendustes kasutada maailma suurima kiibitootja Taiwan Semiconductorsi toodangut, vedas viimase juhtimisel üles kogu kohaliku aktsiaturu. Märkimisväärset kasvu pakkusid juunis investoritele ka India ja Lõuna-Korea aktsiaturud vastavalt 8,5% ja 7,8% tõusuga.

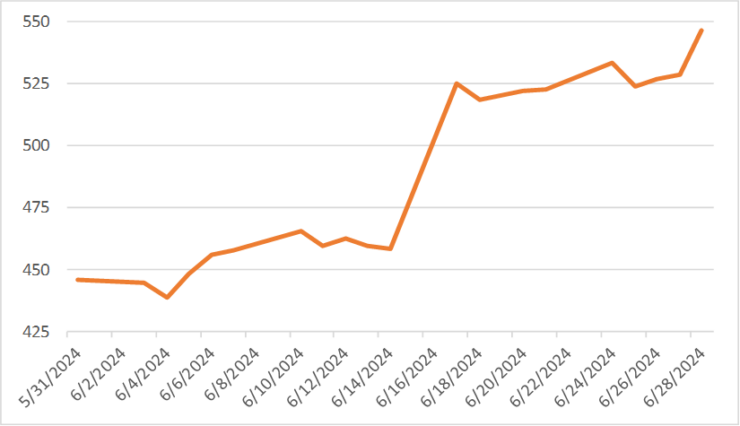

USA-s kestab tehnoloogiaaktsiate buum ning Nasdaq 100 indeks kasvas kuuga eurodes mõõdetuna koguni 7,3%. Enim suutis aktsionäride vara kasvatada Adobe, mis kallines tugevate tulemuste toel pisut enam kui veerandi. Samal ajal läheb jätkuvalt halvasti roheenergia ettevõtetel, mis kannatavad vähenenud nõudluse, laovarude, kõrgete intresside ja Trumpi tagasivalimise hirmu tõttu, sest vabariiklased on roheenergia toetusi lubanud vähendama hakata. Juunikuu USA börside suurima kukkumise tegi läbi apteegiketi Walgreens Boots Alliance aktsia, mis nõrgemate tulemuste ja kehva väljavaate tõttu kaotas väärtusest pisut vähem kui veerandi. Inimesed on hakanud ravimeid üha enam lisaks apteekidele ostma kaubanduskeskustest ning see nõuab Walgreensilt ärimudeli muutmist ja keskendumist senisest enam meditsiiniteenuste pakkumisele.

Üllatavalt suure languse (–6,2%) tegi juunis Prantsusmaa aktsiaturg, mis poliitilise ebakindluse kasvu tõttu investoreid oma varasid teistele turgudele suunama õhutas. Jätkuvalt on müügisurve all Soome ja Baltikumi aktsiaturud, kus meeleolud näivad mulle juba liiga negatiivsed ning kus on häid firmasid soodsa hinnaga letil ostjaid ootamas. Mõnikord tasub odavaid aktsiaid otsida esmalt Nuustakult, kui kohe New Yorki tormata!

Võlakirjad

2024. aasta esimene pool on olnud krediiditurgude jaoks üks kõigi aegade tugevamaid aastaid, kus paljud investorid on soovinud võtta oma portfelli pisut pikema kestusega võlakirju enne intressimäärade võimalikku vähendamist keskpankade poolt. Kuna intressimäärade alandamine toob kaasa võlakirjade tootluse languse ja hinnatõusu, siis on taoline trend igati mõistetav.

USA kahe aasta pikkuse riigivõlakirja tootlus liikus mai lõpu 4,87% tasemelt juuni lõpuks 4,75% juurde. USA kümne aasta kestusega riigivõlakirja tootlus langes kuuga 4,50% juurest 4,40% juurde, käies kuu keskel ära ka 4,2% tasemel. Poliitiliste probleemide küüsi langenud Prantsusmaa 10 aasta pikkusega võlakirjade tootlus kasvas seevastu kuuga 3,13% juurest 3,30% tasemele.

Hea riski-tulu suhtega on jätkuvalt USA alla ühe aasta pikkused riigivõlakirjad, mis pakuvad dollarites mõõdetuna üle 5% aastatootlust. Ettevõtete võlakirjadest lugu pidavatel investoritel tasub pilk suunata Euroopa poole, kus tootlused on võrreldava riski juures kõrgemad. Madala krediidireitinguga võlakirjade osas tuleb olla ettevaatlik, sest nende praegused tootlused ei pruugi kompenseerida ettevõtete maksejõuetuse võimalikku kasvu.

Toorained ja valuutad

Mais 14% kallinenud nisu hind taandus juunis 17,4%, mis koos maisi hinna 10% langusega aitas pisut üldist inflatsioonitempot alandada. Samas püsib juunis 7% kallinenud nafta hind viimase kahe kuu kõrgeima hinnataseme lähedal, kuna Kariibi merel möllav 5. kategooria orkaan ähvardab naftaturgu häirida ning ka pinged Lähis-Idas ei näita rahunemise märke. Aasta algusest 28% kallinenud hõbeda hind kukkus investorite kasumivõtmise tõttu juunis 5%.

Valuutade osas arenenud turgudel juunis märkimisväärseid liikumisi ei toimunud. Arenevatelt turgudelt võib välja tuua Mehhiko peeso ja Brasiilia reaali nõrgenemise euro suhtes vastavalt 5,9% ja 4,1%.

Kuu graafik: Adobe aktsia

Finantsturgude väljavaade

Aktsiaturgude esimese poolaasta tulemused on olnud suurepärased, kuid investorite kohatine paduoptimism sunnib mind teise poolaastasse, aga eriti 2025. aastasse suhtuma konservatiivsemalt. Aktsiatel on kombeks tõusta, kui majanduskasv toetab kõrgemaid intressimäärasid. USA-s on intressid püsinud tipus varsti juba aasta ning iga päevaga suureneb tõenäosus, et kõrge raha hind hakkab majandusele haiget tegema. Ajalooliselt on intressitsükli lõpp toonud kaasa majanduse languse ning ka juba üle 600 päeva ümber pööratud võlakirjade tulukõver ei lisa keskpikas perspektiivis ülemäärast optimismi.

Ohumärk on, et S&P 500 indeksit veavad üksikud firmad ning kolme suurima firma (Apple, Microsoft, Nvidia) turuväärtus moodustab indeksist viiendiku. Mis läks kiiresti üles, võib ka kiiresti alla tulla, kui senised vedurid hakkavad väsima ning ülejäänud firmad ei kerki uute võitjatena esile.

Lõpetame siiski positiivse noodiga, sest isegi kui finantsturgudel tuleb teine poolaasta senisest nõrgem, siis on suuri krahhe finantsturgudel harva. Lisaks on ajalugu tõestanud, et alati on olnud hea aeg lühiajalisi suuremaid langusi osta. Selleks on investoril aga vaja hajutatud portfelli ning täiendavat likviidsuspuhvrit soodsate ostukohtade realiseerimiseks.

Esitatud teave on informatiivne, tegemist ei ole investeerimissoovitusega ega kutsega osta või müüa väärtpabereid või teha muid tehinguid.