Strateegi veerg november

Maailmas on asjad pea peale pööratud ning tavapärane aktsiaturgude septembri ja oktoobri nõrkus on tänavu nihkumas aasta lõppu. USA turgude novembri langust juhtis tehnoloogiasektor, mis hoolimata ootusi ületanud majandustulemustest koges tugevalt punast värvi. Investorid on mures kasvuettevõtete kõrgete suhtarvude pärast ning üha enam kaheldakse ka selles, kas ja kui kiiresti hiiglaslikud investeeringud tehisintellekti end reaalselt ära hakkavad tasuma. S&P 500 indeksi tuleva aasta prognoositava kasumi ja hinna suhe on tõusnud üle 23, mis on kõrgeim tase alates aastast 2000.

Suuremast langusest on USA aktsiaturge seni suutnud päästa ettevõtete tugevad kolmanda kvartali kasumid, mis on aastases võrdluses kasvanud 12% ning ületavad märgatavalt analüütikute prognoositud 7% kasvuootust. Positiivsed üllatused on esile kerkinud tehnoloogiasektorist väljaspoolt ning suurimad edulood on ilmunud tööstus- ja tervishoiusektorist.

Euroopa Keskpank avaldas novembris euroala finantsstabiilsuse aruande, milles toodi peamiste riskidena välja geopoliitilised pinged ja tollid. Ukraina sõja lõppemise mõjul võiksid need riskid väheneda, kuid esialgu ei ole veenvaid tõendeid otsustavast läbimurdest. Teise suurema murekohana tõi keskpank raportis välja kapitali kontsentreerumise üksikutesse sektoritesse ja firmadesse, mis võib finantsturgudel volatiilsuse kasvu põhjustada. Oluline on endale riske teadvustada, et ei tekiks ootamatuid kokkupõrkeid investorite ootuste ja reaalse elu vahel. Kvantarvutid ja tehisintellekt on põnevad tulevikuteemad, kuid nende eest liiga kõrget hinda makstes muutub investori investeeringu tasuvusperiood talumatult pikaks.

Ajal, mil USA Ülemkohus peab tegema otsuse president Donald Trumpi kehtestatud tollide legitiimsuse kohta, langetas president üllatuslikult enam kui kahesaja toidukauba imporditolle, neist kõige olulisematena tasub mainida banaane, veiseliha, apelsinimahla ja kohvi. Muud ei jäänud lihtsalt üle, sest kasvav toiduainete hinna surve võib vabariiklastele järgmistel valimistel oluliselt vähem mandaate tuua. Ka on selgunud, et USA teenib tollidelt prognoositust oluliselt vähem raha, mis võib surve alla panna Trumpi plaani maksta 2000-dollarilist aastatoetust madala ja keskmise sissetulekuga inimestele.

Pinged valitsevad ka USA eluasemeturul. Kui 35 aastat tagasi soetas keskmine Ameerika perekond esimese kodu 28-aastaselt, siis nüüd teeb ta seda 40 aasta vanuselt. See pole jäänud märkamata ka presidendil, kes soovib kinnisvara taskukohasuse parandamiseks suurendada maksimaalse laenuperioodi pikkust praeguselt 30 aastalt 50-le. Kui norrakatel on riiklikus naftafondis iga norraka kohta 340 000 dollarit varasid, siis jänkidel on iga elaniku kohta 111 000 dollarit riigivõlga. See on ka üks põhjuseid, miks mulle Skandinaavia tundub investorina praegu USA-st märksa turvalisem.

Makropilt

USA valitsusasutused hakkasid taas tööle 12. novembril, tehes lõpu ajaloo pikimale, 43 päeva kestnud tööseisakule. Selle kestel jäi ilmumata olulist majandusstatistikat ning see tekitas investorites palju ebakindlust. Ilma täpsete tööturu ja inflatsiooni näitajateta on tugevalt häiritud Föderaalreservi töö. Finantsturud usuvad järgmist 25 baaspunkti suurust intresside langetamist juba detsembris, kuid statistika lünkade tõttu võivad keskpankurid lõpliku otsuse tegemiseks vajada rohkem aega.

Euroopa Komisjoni novembris avaldatud sügisprognoosi järgi peaks euroala majanduskasv 2025. aastal ulatuma 1,3%-ni. Ka järgmisel aastal oodatakse samas suurusjärgus kasvu. Saksamaa jaemüük kahanes oktoobris eelneva kuuga võrreldes 0,3%, mis tähistab juba viiendat järjestikust languskuud. Negatiivse tulemuse põhjustas eeskätt veebimüügi nõrkus, samal ajal kui toiduainete müük näitas väikest kasvu.

Novembris kukkus euroala tööstussektori ostujuhtide indeks 49,6 punkti peale, mis viitab majandusliku aktiivsuse langusele. Tegemist on indeksi viimase viie kuu madalaima näitajaga, mis võib inflatsioonitempo vaibumise korral tuua Euroopa Keskpangalt järjekordse intresside langetamise.

Hiina majandus oli neljanda kvartali alguses oodatust nõrgem ning tööstustoodangu kasv aeglustus oktoobris 6,5% pealt 4,9%-le. Analüütikute konsensus ootas 5,5% kasvu. Positiivselt üllatas jaemüük, mis kasvas prognoositud 2,8% asemel 2,9%.

Aktsiaturud

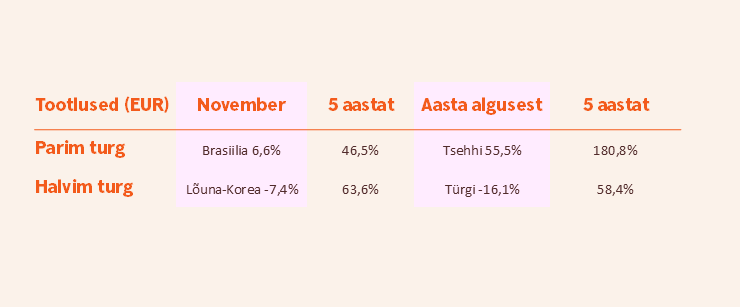

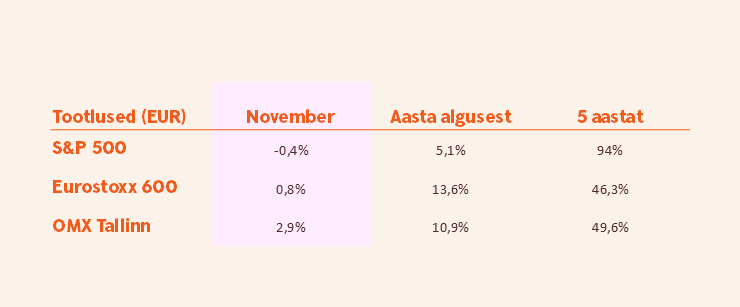

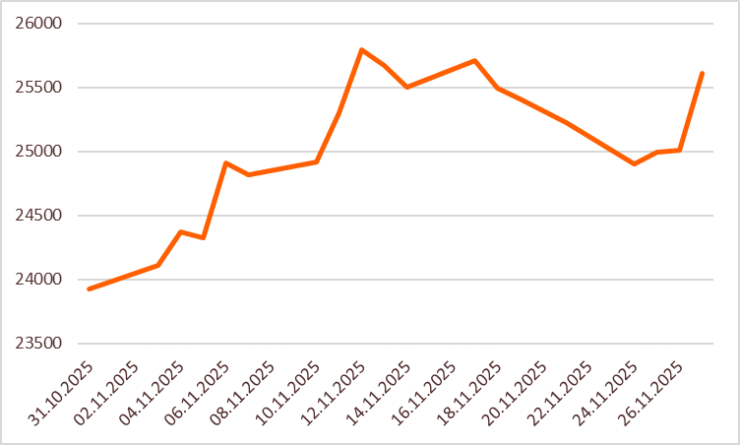

Investorite jaoks pakkusid novembris parimat tootlust Brasiilia ja Ida-Euroopa aktsiaturud. Brasiilia börs kasvas eurodes mõõdetuna kuuga 6,6% ja Tšehhi oma 5,1%. Tugev oli ka Šveitsi börs, mis rallis USA-ga kokku lepitud madalamate tollide toel.

Kehvasti läks novembris Aasia aktsiaturgudel, kus tugeva korrektsiooni tegid läbi Jaapani, Lõuna-Korea ja Taiwani börs. USA-st alguse saanud tehnoloogiaaktsiate hinnalangus tekitas kergemat paanikat Aasia aktsiaturgudel ning närvilises keskkonnas vajutasid investorid väärtpaberitehingute müüginuppu varasemast märksa aktiivsemalt. Jaapanit rusus tugevalt geopoliitiliste pingete kasv suhetes Hiinaga, sest riigi uus peaminister lubas Taiwani vajaduse korral sõjaliselt Hiina eest kaitsta.

Eurostoxx 600 indeks tõusis novembris 0,8%. Samal ajal langes S&P 500 indeks möödunud kuul eurodes mõõdetuna 0,4% ja Nasdaq100 2,1%. Pangandussektori hinnaralli toel on Euroopa aktsiate tootlus kohalikus valuutas tänavu ületanud USA turge kolm korda. USA aktsiate käekäik on küll meediaväljaannete fookuses, kuid väiksema populaarsusega Euroopa väärtpaberid on toonud eurodes arveldavatele investoritele võileiva peale paksema vorstiviilu.

Kui varem lahkusid Tallinna börsilt välisinvestorid, siis nüüd on avaldanud soovi kohalikul aktsiaturul oma aktsiate noteerimise lõpetada mitmed ettevõtted. Investoritena me taolise tegevuse üle rõõmustada ei saa, sest see kahjustab Eesti kapitalituru niigi õnnetut seisu. Väiksem noteeritud aktsiate arv vähendab investorite valikuvõimalusi. Teisalt võib makrouudiste paranemise korral ning välisinvestorite naastes toimuda kohaliku turu liideraktsiate kiire hinnatõus, sest naasnud kapital jaotub kontsentreeritult üksikutesse aktsiatesse.

Tehisintellekti aktsiatest kasumit võtnud investorid vaimustusid novembris farmaatsiasektori firmadest, kus nähti ühtaegu turvasadamat ja korralikku rahavoogu. Alati on tore, kui plaanist asja saab, ning taoline areng pani ka Swedbanki varahalduritel silmad särama, sest viimatine portfellide allokatsiooni muudatus oli tehtud väga õiges suunas. Kuuga pea veerandi võrra kallinenud ravimigigandi Eli Lilly aktsia murdis novembri lõpuks samuti auväärsesse triljon dollarit ületavate turuväärtusega ettevõtete klubisse.

Võlakirjad

USA võlakirjaturud ootavad Föderaalreservilt veel detsembris üht intresside langetamist. Pärast seda keskendutakse tõenäoliselt uue keskpanga juhi tegemistele, kes astub ametisse järgmise aasta mais. Turud spekuleerivad 63-aastane USA majandusteadlase Kevin Hassetti nimega, kes hakkab tõenäoliselt ellu viima president Trumpile sobilikku madalamate intressimäärade poliitikat.

USA kahe aasta pikkuse riigivõlakirja tootlus liikus oktoobri lõpu 3,61% tasemelt novembri lõpuks 3,49% juurde. USA kümne aasta kestusega riigivõlakirja tootlus langes kuuga 4,09% juurest 4,04% tasemele. USA 30 aasta pikkuse võlakirja tootlus oli kuu lõpus 4,70%, kasvades möödunud kuuga 0,02%.

Euroopa võlakirjaturul novembris intressid pisut tõusid. Kuna intresside langetusi Euroopas lähiajal enam väga ei tule ning samal ajal on paljudel riikidel probleeme suure võlakoormuse vähendamisega, siis lähiajal oleme Euroopa valitsussektori võlakirjade osas negatiivselt meelestatud.

Saksamaa kahe aasta pikkuse riigivõlakirja tootlus liikus oktoobri lõpu 1,96% tasemelt novembri lõpuks 2,04% juurde. Saksamaa kümne aasta kestusega riigivõlakirja tootlus tõusis kuuga 2,63% juurest 2,72% tasemele. Prantsusmaa kahe aasta pikkuse riigivõlakirja tootlus liikus oktoobri lõpu 2,18% tasemelt novembri lõpuks 2,26% juurde. Prantsusmaa kümne aasta kestusega riigivõlakirja tootlus kuuga ei muutunud, jäädes 3,44% tasemele.

USA investeerimisjärguta ettevõtete võlakirjade keskmine tootlus lunastumiseni liikus oktoobri lõpu 7,14% tasemelt novembri lõpuks 6,68% juurde. Sarnaste Euroopa võlakirjade tootlus tõusis kuuga 4,91% juurest 4,96% tasemele. Ajaloolises kontekstis ei ole riske arvestades need võlakirjad praegu atraktiivse tootlusega ning mõistlikum on vaadata investeerimisjärguga ettevõtete võlakirjade poole.

Toorained ja valuutad

Geopoliitiline ebakindlus ning USA intressimäärade alandamise ootus toetavad jätkuvalt väärismetallide hindu. Kulla hind kallines kuuga eurodes mõõdetult 3,4% ja hõbeda hind koguni 10,2%. Viimane on aasta algusest raketina ülespoole sööstnud, mistõttu korrektsioonioht kasvab iga päevaga.

Naftaturul ületab pakkumine endiselt nõudlust, mis surub hindu allapoole. Samal ajal kasvab kütteperioodi saabumisega koos nõudlus maagaasi järele, mis kergitab maagaasi futuuride hinda.

Euro ja dollari kurss on lühiajaliselt stabiliseerinud ning ühe euro eest saab hetkel 1,16 dollarit. Dollarit toetavad euroalast kõrgemad intressimäärad ning populaarne tehnoloogiasektor, kuid mõlemal trumbil on oht järgmisel aastal tugevust kaotada. Norra kroon on endiselt väga soodsa hinnaga, kuid hinnatõusu nägemiseks peame ära ootama nafta hinna kerkimise.

Kuu graafik: Brazil Ibovespa indeks

Finantsturgude väljavaade

Novembri lõpus toimunud privaatpanganduse foorumil tutvustasime finantsturgude väljavaadet aastaks 2026. Tervikuna oleme aktsiatesse neutraalselt positsioneeritud, kuid kiire hinnatõusu ja kallite hinnatasemete tõttu eelistame eelmise aastaga võrreldes USA aktsiate osakaalu vähendada. Samal ajal teeme muudatusi ka sektorite vahel ning oleme alustanud USA tehnoloogiasektori aktsiatest teenitud kasumi farmaatsiasektorisse suunamisega.

Tervishoid on ainukene sektor USA-s, mis ajalooliste näitajatega võrreldes on soodsa hinnatasemega. Pikaajaliselt toetavad valdkonda rahvastiku vananemise megatrend, krooniliste haiguste leviku suurenemine ja tervishoiuteenuste kättesaadavuse kasv arenevas maailmas. Suuremate farmaatsiaettevõtete bilansid on tugevad ning sektor on vähem mõjutatud majandustsüklitest.

Möödunud aastaga võrreldes oleme pisut optimistlikumad Jaapani ja Euroopa aktsiate väljavaadete suhtes. Jaapanit toetab uue peaministri rahanduspoliitika ja Saksamaad riigi planeeritav suur investeerimisprogramm. Dollari kursi langus ja soodsamad suhtarvud avaldavad positiivset mõju arenevate turgude aktsiatele. Kõige suuremat kasvupotentsiaali näeme Põhjamaade ja Baltikumi aktsiaturgudele, mida toetavad paranevad makronäitajad, väiksem võlakoormus ja odavamad hinnatasemed.

Kinnisvaraturu osas olime juba möödunud aastal positiivsed, kuid oodatud hinnatõus jäi geopoliitiliste murede tõttu toimumata. 2026. aastaks pole me enda väljavaadet muutnud ning usume, et soodsamad intressimäärad ja aeglaselt paranev tarbijausaldus toob peagi ostuhuvi sektorisse tagasi.

Võlakirjade puhul oleme järgmise aasta osas ettevaatlikud valitsussektori võlakirjade suhtes, sest riikide kõrged võlakoormused muudavad need väärtpaberid riskiga kaalutult vähem atraktiivseks. Valdava osa võlakirjaportfellist plaanime investeerida investeerimisjärgu ettevõtete võlakirjadesse, mille riski-tulu suhe on parem. Ettevaatlikkusega suhtume ka investeerimisjärguta kõrge tootlusega võlakirjadesse, kus eelistame võtta ainult lühiajalisi positsioone.

Tänavuse aasta staar oli kahtlemata kuld, mille tootlus ületas ka enamikku aktsiaturge. Oleme kulla suhtes endiselt positiivselt meelestatud, aga kiire hinnatõusu tõttu vähendame portfellides pisut selle osakaalu.

2026. aastast saab aasta, mil hakatakse rohkem austama ettevõtete fundamentaalnäitajaid. Investorid asuvad rohkem uurima firmade bilansse, kasumiaruandeid ning juhtkondade pikaajalisi plaane ja otsuseid. Investorina tasub olla sõber suurepäraste ettevõtete aktsiatega ja lasta ajal oma töö teha. See tagab parema une ning aitab keerulised ajad paremini üle elada.

Artikli autor Tarmo Tanilas on Swedbanki privaatpanganduse strateeg.

Käesolevat teavet ei tohiks käsitleda investeerimissoovituse või -nõustamisena ega kutsena osta või müüa väärtpabereid või teha muid tehinguid. Investeeringu väärtus võib ajas nii kasvada kui ka kahaneda. Mineviku tootlus ei viita sarnasele tootlusele tulevikus. Välisvaluutas denomineeritud väärtpabereid mõjutab valuutakursside muutmise risk, mis võib vastavate väärtpaberite väärtust nii kasvatada kui kahandada.