Kas intressi järgi saab hinnata, kui kalliks Sulle laen tegelikult läheb?

Kevade saabumisega tärkab paljudel soov värskendada kodusisustust, minna reisile või vahetada autot. Kuigi säästmine on alati odavam kui laenamine, tuleb ette olukordi, kus tekib vajadus kasutada laenuraha. Laenu võtmise mõttekust kaaludes tasub endalt küsida, kas asi, mille jaoks ma laenan, peab vastu kauem kui kestab laenu tagasimaksmine. Näiteks auto ostmisel või kodu remontimisel on vastus jah. Muu tarbimise puhul nagu näiteks reisimine või rõivaste ostmine, on vastus pigem ei. Kui laenuvajadus on kindlaks tehtud, siis kuidas valida enda jaoks kõige soodsam laen? Rahaasjade Teabekeskus toob välja 3 olulist punkti, millele tähelepanu pöörata.

1. Võrdle teabelehe abil vähemalt kolme pakkumist

Küsi koos laenupakkumisega tarbijakrediidi standardinfo teabelehte. See on dokument, mis aitab erinevaid laenupakkumisi võrrelda ja selle väljastamine on enne lepingu sõlmimist kõikidele laenuandjatele kohustuslik. Teabelehel on kirjas näiteks sulle pakutava laenu suurus, intressimäär aastas, tarbijakrediidi kulukuse määr (laenu kogukulu), viivised ja teised võlgnevusega seotud tasud.

2. Laenu kogukulu

Uuri, kui suur on laenu tegelik kulu ehk kui palju peab krediidiandjale tagasi maksma. Lisaks laenu intressile peab arvestama ka teiste lisanduvate kuludega nagu näiteks lepingu- või haldustasud. Selleks tuleb võrrelda teabelehel kirjas olevat krediidi kulukuse määra, mis on väljendatud protsentides. Mida suurem on protsent, seda kallim on laen, mis tähendab, et tagastatav summa on kokkuvõttes suurem.

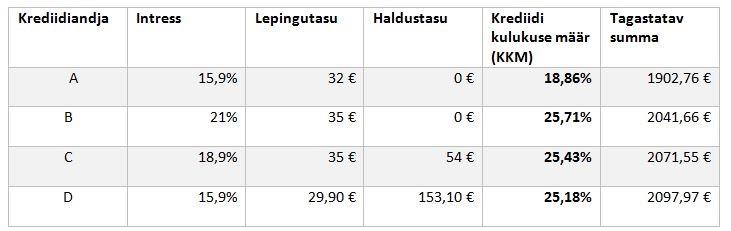

Näidisvõrdlustabel 1500 € laenusumma ja perioodi 60 kuud korral:

Kui esmapilgul tundub, et laenupakkumised A ja D on võrdväärsed ehk pakutav intress on mõlemal 15,9%, siis tegelikkuses on pakkumine D ligikaudu 200 € kallim! See erinevus tekib lisanduvatest kuludest ehk lepingu- ja haldustasust. Seega on oluline võrrelda krediidi kulukuse protsenti, mitte ainult intressimäära.

3. Laenu tagasimaksmine ennetähtaegselt

Enne laenulepingu sõlmimist tasub selgeks teha, kuidas on võimalik kohustust varem lõpetada ehk laen ennetähtaegselt tagasi maksta ning millised on kaasnevad lisakulud. Võimalikud lisakulud peavad olema kirjas teabelehes ja nendele tasub alati tähelepanu pöörata.

Pea meeles!

- Küsi koos laenupakkumisega tarbijakrediidi teabelehte.

- Võrdle vähemalt kolme pakkumist ja selgita välja krediidi kogukulu.

- Kui midagi jääb segaseks, küsi see krediidiandjalt üle.