USA versus Euroopa: võidujooks aktsiaturgude liidripositsiooni nimel

Loosungi „Sell in May and go away!“ võis sel aastal aktsiaturgudel prügikasti visata. USA presidendi Donald Trumpi teade, et hiinlastega on tollide kokkulepe lähedal, lõi investorite näod särama ning pani kiirelt riskantsemate varade suunas vaatama. Aktsiaturgude tõus oli laiapõhjaline ning USA S&P 500 indeksi jaoks tähendas see parimat lehekuu tootlust viimase 35 aasta jooksul. Investorite joviaalsele käitumisele andsid enim tuge USA presidendi edukad majandustehingud Araabia riikides, mis aitasid tehisintellekti aktsiatel särada.

Mai lõpus teatas USA kaubanduskohus, et Trump ei oleks tohtinud kehtestada tolle hädaolukorraseadusele tuginedes, ning andis presidendile 10 päeva aega kohtuotsuse täideviimiseks. Tollide kadumisest unistanud investorid tormasid täiendavalt aktsiaid ostma, kuid nende rõõm jäi üürikeseks. USA apellatsioonikohus rahuldas Valge Maja taotluse jätta tollid ajutiselt jõusse ning langetab edasiste sammude kohta otsuse juuni teises pooles.

USA aktsiaturgude suurim probleem on praegu usalduse kadumine. Trump soovib iga hinna eest makse alandada, kuid see viiks eelarve veel suuremasse defitsiiti. USA vajab aastas triljoni dollari osas välist finantseerimist, kuid välisinvestorid on ebakindluse kasvu tõttu kapitali koju viimas ning pikaajaliste võlakirjade oksjonitel on järjest keerulisem ostjaid leida. Pärast USA krediidireitingu alandamist Moody’se poolt nõuavad investorid riskipreemia kasvu tõttu USA finantseerimise eest kõrgemat intressi, mis lisab süsteemi täiendavat pinget.

Nii olemegi praegu olukorras, kus dollarites mõõdetuna kauplevad USA aktsiaturud kõigi aegade tipptasemete lähedal, kuid muresid, mida lahendada, tuleb aina juurde. Trump süüdistab Hiinat kaubanduslepingu rikkumises ning soovib Euroopa Liidule kehtestada 50% tollid. Seda on kaks ja pool korda enam kui esialgses versioonis. Trump on visanud tollide bumerangi enamiku maailma riikide suunas teadmata, et bumerang lendab õhku visates tema juurde tagasi.

Oleme harjunud, et korvpallis võidavad suurvõistlustel ameeriklased. Viimastel maailmameistrivõistlustel läks aga teisiti ja tiitliga pärjati hoopis sakslased. Majanduses ja aktsiaturgudel toimub praegu midagi sarnast. USA on ennast nurka mängimas: kapital lahkub riigist, migratsiooni ja ülikoolidega on probleeme ning võlakoormus kasvab kiiresti. Samal ajal teeb Euroopa Saksamaa vedamisel salaja trenni, investeerib majandusse ja kaitsesse suuri summasid ning on lodevaks muutunud jänkidele üha ohtlikum vastane.

Makropilt

Juuni alguses avaldatud USA aprillikuu inflatsioon aeglustus aasta baasil 2,1%-ni, mis on madalaim tase viimase seitsme kuu jooksul ning jäi pisut ka allapoole turu 2,2% ootust. Toiduhinnad langesid kuiselt 0,3%, kuid energiahinnad tõusid 0,5%. Inflatsioon ilma energiat ja toitu arvestamata kasvas 0,1% võrra, jäädes prognoosidega kooskõlla. Inflatsioonitempo aeglustumine koos tööturu olukorra halvenemisega suurendab tõenäosust, et Föderaalreserv alustab intresside langetamisega aasta teisel poolel.

Euroopa on USA-st intresside langetamise tsüklis ees ning suure tõenäosusega saame juuni esimesel nädalal taas näha raha hinna odavnemist 0,25% võrra. Finantsturud ootavad aasta teises pooles Euroopa Keskpangalt veel ühte samas suurusjärgus intresside langetamist ja küsimus on praegu vaid selles, mis kuus see täpselt võiks toimuda.

Pingeline seis USA-ga sunnib Hiinal võtma kasutusele täiendavad meetmed sisemaise nõudluse turgutamiseks. Lisaks intresside langetamisele soovitakse taristusse täiendavalt investeerida 70 miljardit dollarit.

Keeruline on seis ka Jaapanil, kus pikema tähtajaga võlakirjade hinnad on lühikese ajaga palju kukkunud. Riik peab oma suurt võlakoormat refinantseerima aina kõrgemate intresside juures. Jaapani majandus langes esimeses kvartalis 0,7%, mis teeb valitsuse mured eelarve asjus veelgi suuremaks. Majandus on stagnatsioonis, suur võlakoorem ei lase makse alandada ning riigi demograafiline kriis süveneb.

Aktsiaturud

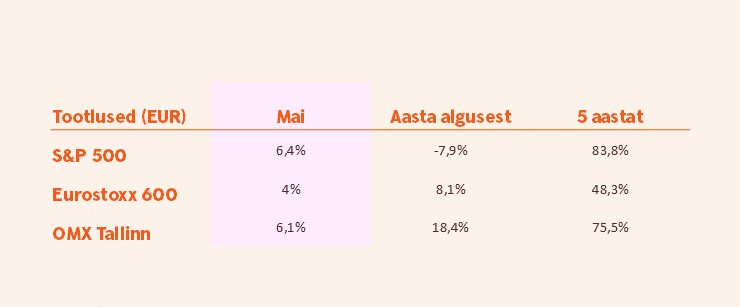

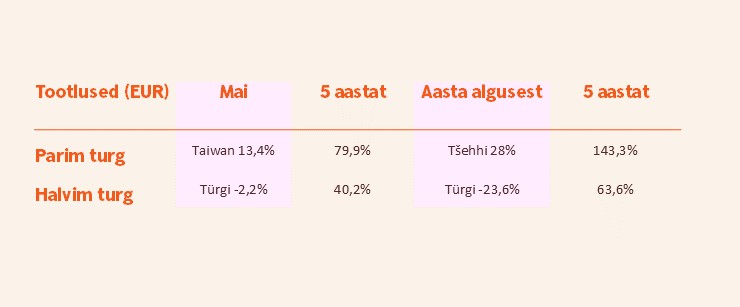

Mai parima tootlusega börsideks kujunesid Taiwan, Tšehhi ja Lõuna-Korea, mis eurodes mõõdetuna kasvasid kuuga vastavalt 13,4%, 9,9% ja 8,9%. Aasta algusest on maailma parima tootlusega aktsiaturgude esikümnes koguni kaheksa riiki Euroopast ja kaks Aafrikast. Parima tootlusega turg on Ghana, mis on viie kuuga dollarites mõõdetuna kallinenud 80%. Euroopast jätkavad tugevalt Ida-Euroopa riigid, Hispaania ja Saksamaa.

Kehvasti läks mais taas Türgi aktsiaturul, mis eurodes mõõdetuna kukkus kuuga 2,2%. Aasta algusest on Türgi aktsiaturg eurodes mõõdetuna kukkunud 23,6%, millest 17,2% tuleneb liiri nõrgenemisest euro suhtes.

MSCI Europe’i indeks tõusis mais 4,7%, mis on üle pika aja jäi USA-st tootluses kehvem tulemus. S&P 500 indeks kasvas möödunud kuul eurodes mõõdetuna 6,4% ning Nasdaq100 9,7%. Nvidia suurepäraste tulemuste toel näitasid mais parimat tootlust pooljuhtide ja tehisintellekti aktsiaid. Suurima müügisurve alla sattusid ravimifirmad ja roheenergeetika firmade väärtpaberid. Trumpi uue maksupaketiga soovitakse Bideni ajal jõustatud roheenergeetika ettevõtete toetused kaotada, mis kõrgete intressimäärade keskkonnas pärsiks viimaste äritegevust oluliselt.

Tallinna börs on viie kuuga märkamatult üle 18% kallinenud ning Enefit Greeni aktsiast vabanenud kapital otsib uusi kasvuvõimalusi. Väga hästi on läinud ehitus- ja kinnisvarafirmade aktsiatel, mis saavad intressimäärade alanemisest uut hingamist.

Võlakirjad

USA valitsuse võlakirjade osas nägime mais märkimisväärset tootluste kasvu ja hindade kukkumist, mis on reaktsioon riigi krediidireitingu alandamisele. USA kahe aasta pikkuse riigivõlakirja tootlus liikus aprilli lõpu 3,61% tasemelt mai lõpuks 3,90% juurde. USA 10 aasta kestusega riigivõlakirja tootlus tõusis kuuga 4,16% juurest 4,40% tasemele. USA 30 aasta pikkuse võlakirja tootlus ületas korra ka psühholoogiliselt olulise 5% taseme, mis viis uute eluasemelaenude intressi üle 7% piiri, pidurdades oluliselt nõudlust kinnisvara järele.

Euroopa võlakirjaturul toimus mais Saksamaa võlakirjade hindade odavnemine ning Itaalia võlakirjade kallinemine. Saksamaa kahe aasta pikkuse riigivõlakirja tootlus liikus aprilli lõpu 1,68% tasemelt mai lõpuks 1,77% juurde. Saksamaa 10 aasta kestusega riigivõlakirja tootlus tõusis kuuga 2,44% juurest 2,50% tasemele. Itaalia kahe aasta pikkuse riigivõlakirja tootlus liikus aprilli lõpu 2,27% tasemelt mai lõpuks 1,99% juurde. Itaalia 10 aasta kestusega riigivõlakirja tootlus langes kuuga 3,56% juurest 3,48% tasemele.

USA investeerimisjärguta ettevõtete võlakirjade keskmine tootlus lunastumiseni liikus aprilli lõpu 6,95% tasemelt mai lõpuks 6,96% juurde. Sarnaste Euroopa võlakirjade tootlus langes kuuga 5,89% tasemelt 5,51% juurde. Euroopa investeerimisjärguta võlakirjade riski-tulu suhe ei ole atraktiivne ning varaklassist huvituvatel investoritel tasub rohkem uurida USA turgu.

Toorained ja valuuta

Pärast viimaste kuude kiiret hinnarallit kulla hind mais stabiliseerus. Segadus tollidega ja jätkuv riikide võlakoormuse kasv sunnib aga üha enam investoreid osa vahendeid väärismetallidesse paigutama.

OPEC+ riigid otsustasid juulist oma päevast toodangut 411 000 barreli võrra suurendada, mis võib lähiajal nafta hinda survestada. Trumpi soov on suruda nafta hinda 50 dollari lähedale barreli eest, kuid selline hinnatase hakkab juba väiksema rentaablusega naftapuurtorne sulgema, mis omakorda pakkumise vähenemise kaudu toob kaasa nafta hinnatõusu.

Valuutaturul on endiselt väga volatiilsed ajad. Kuu kokkuvõttes euro ja dollari kurss sisuliselt ei muutunud, kuid Morgan Stanley prognoosib USA makromuredele viidates järgneva aasta jooksul dollari 9% kukkumist euro suhtes. See sunnib Euroopa investoreid veelgi enam enda USA investeeringuid Euroopasse tooma.

Kuu graafik

Nasdaq100 indeks (USD)

Finantsturgude ülevaade

Aasta esimesed viis kuud sunnivad investoreid endalt küsima, kas USA aktsiaturgude pikaajaline hegemoonia on läbi saamas. On ju Saksamaa aktsiaturg sel perioodil tootnud eurodes mõõdetuna USA-st pea 30% enam.

Dollari edasise tõenäolise languse taustal tasub investoritel enda portfellide allokatsioon üle vaadata. Suure USA varade kontsentratsiooni korral on mõistlik osaliselt enda varad suunata Skandinaaviasse, kus erinevalt dollarist on Norra ja Rootsi krooni kurss euro suhtes lähiaastatel pigem tugevnemas.

Pikaajaliselt on USA turul endiselt palju huvitavaid aktsiaid, kuid eurodes mõõdetuna on mitmel aktsiaturul head eeldused teenida lähema paari aasta jooksul Ameerikast paremat tootlust. USA turgu armastavatel investoritel tasub ostud jaotada pikema perioodi peale, et hajutada ostudega nii aktsiate kui ka valuuta hinnariski.

Strateegi eelmise kuu turuanalüüsi leiad meie blogist.

Ülevaate autor Tarmo Tanilas on Swedbanki privaatpanganduse strateeg.

Käesolevat teavet ei tohiks käsitleda investeerimissoovituse või -nõustamisena ega kutsena osta või müüa väärtpabereid või teha muid tehinguid. Investeeringu väärtus võib ajas nii kasvada kui ka kahaneda. Mineviku tootlus ei viita sarnasele tootlusele tulevikus. Välisvaluutas denomineeritud väärtpabereid mõjutab valuutakursside muutmise risk, mis võib vastavate väärtpaberite väärtust nii kasvatada kui ka kahandada.